Sehr geehrte Geschäftspartner! Liebe Kunden!

Im ersten Quartal 2018 haben wir bei Independent Capital einen Rückblick über unsere Tätigkeit der letzten sieben Jahre, seit 2011, zusammengestellt. In über 70 Transaktionen seit der Gründung des Unternehmens wurde von uns für österreichische Unternehmen und Gebietskörperschaften ein Finanzierungsvolumen von insgesamt EUR 2.600,000.000 (Euro zweikommasechs Milliarden) erfolgreich abgeschlossen. Wir sind mittlerweile fest im Banken- und Kapitalmarkt verankert und verfügen über einen breiten Dealflow an signifikanten Transaktionen und damit über einen guten Marktüberblick, einerseits über die Finanzierungsnotwendigkeiten von Unternehmen und Gebietskörperschaften und andererseits auch über die Veranlagungsbedürfnisse von Banken und institutionellen Investoren. Derzeit arbeiten wir an weiteren interessanten Finanzierungstransaktionen mit durchaus bedeutenden Volumina, sodass wir bei fortlaufender Zählung mit Ende März 2018 bei unserem 79. Mandat angelangt sind.

Um einen Eindruck über die verschiedenen Themenstellungen bei Banken- und Kapitalmarktfinanzierungen zu geben, haben wir im vorliegenden Newsletter exemplarisch jene Herausforderungen angeführt, mit denen unsere Kunden uns in den vergangenen Jahren und damit in den vergangenen Transaktionen konfrontiert haben. Diese Eckpunkte illustrieren wie vielfältig und damit wie spannend die Fragestellungen sein können, auf die Independent Capital mit entsprechenden Finanzierungslösungen antwortet und damit zum erfolgreichen Abschluss dieser Finanzierungen beiträgt.

Highlights erfolgreich abgeschlossener Transaktionen

Der Erfolg des Schuldscheindarlehens als Alternative zu einem herkömmlichen Bankkredit ist unbestritten (siehe Newsletter 21, April 2017). Ein Grund für dessen Beliebtheit ist der bilaterale Platzierungsprozess, der eine ausführliche, verständnisorientierte Darstellung des Geschäftsmodells des Emittenten gegenüber den Investoren erlaubt. Dadurch gelingt es Independent Capital, auf die speziellen Eigenschaften und Anforderungen seiner Kunden einzugehen und diese für die Vermarktungsphase entsprechend zu berücksichtigen. In der Folge bringen wir acht Beispiele, wie es Independent Capital gelungen ist, die jeweilige Transaktion in qualitativer und quantitativer Hinsicht erfolgreich abzuschließen.

1. Österreichische Gebietskörperschaft

Starke Konzentration bei den bestehenden Bankpartnern, weswegen Independent Capital vorrangig Kapitalgeber außerhalb der Region sowie Investoren aus Deutschland von dem Investment überzeugen musste und konnte

Persönliche Gespräche und der bilaterale Abschluss des Schuldscheindarlehensvertrags mit den einzelnen Investoren ermöglichte die Maximierung der Kapitalbindungsdauer auf bis zu 25 Jahre

Größtmögliche Liquiditätssicherheit wird durch äußerst restriktive, außerordentliche Kündigungsmöglichkeiten der Investoren gewährleistet

2. Börsennotiertes Hochtechnologieunternehmen

Aufstockung einer früheren Schuldscheindarlehens-transaktion desselben Emittenten, weswegen nur aufgrund des breiten und tragfähigen Netzwerks von Independent Capital eine zusätzliche Diversifikation der Investoren möglich war

Extrem herausfordernde Margen aufgrund der hervorragenden Bonität des Emittenten

Anpassung der Finanzierung an die Fälligkeitsstruktur und Finden eines Ausgleichs zwischen einem interessanten absoluten Zinssatz für Investoren und gleichzeitig möglichst geringen absoluten Finanzierungs-kosten unseres Kunden, was durch eine Mischung von Über- und Unterschreiten der ursprünglich angepeilten Laufzeit erreicht wurde

3. Immobilienunternehmen in Österreich

Diversifizierung der Kapitalgeber über den nationalen Bankenmarkt hinaus, da durch die lokal konzentrierten Immobilien die Kreditlinien der Investoren vor Ort bereits nahezu ausgeschöpft waren

Umschichtung der Laufzeit der Finanzierungen von kurzfristig auf langfristig. In mehreren Tranchen wurden rund ein Drittel der gesamten Bankverbindlichkeiten oder EUR 150 Mio. in langfristige Darlehen umgewandelt, wodurch die Immobilien jetzt fristenkonform refinanziert sind

4. Börsennotierter Industriekonzern

Geschäftsmodell des Unternehmens unterliegt, wie die ganze Branche, sehr starken konjunkturellen Schwankungen. Das professionelle „Manage the Cycle“ wurde bei der Investorenansprache durch Independent Capital besonders herausgearbeitet

Durchsetzung einer einheitlichen Dokumentation, die aus früheren Transaktionen bereits bestanden hat und trotz des Abschwungs der Branche ohne Exit-Convenants

Zweck der Transaktion war die Finanzierung des anorganischen Wachstums sowie die Verlängerung des Fälligkeitenprofils, um das Refinanzierungsrisiko zeitlich in Phasen des kommenden Aufschwungs zu legen

5. Österreichisches Industrieunternehmen

Darlehensnehmer wurde kürzlich von Private Equity übernommen und der erwartete „Turn-around“ steht unmittelbar bevor. Das historische Zahlenwerk reflektiert die künftigen Erfolge noch nicht, weswegen intensive Gespräche mit den relevanten Entscheidungsträgern notwendig waren, um die Budgetpläne zu plausibilisieren

Aufgrund der historischen Entwicklung wurden dem Unternehmen bisher lediglich kurzfristige Bankenlinien zur Verfügung gestellt, Independent Capital gelang es, diese Finanzierungen durch längerfristige Engagements zu ersetzen

Independent Capital erreichte eine Halbierung der Marge gegenüber der früheren Kurzfristfinanzierung, trotz erheblich längerer Laufzeit, durch Schaffung einer Wettbewerbssituation zwischen Hausbanken und neuen, nachhaltigen und langfristigen Bankpartnern

6. Infrastrukturunternehmen

Emittent weist eine sogenannte strukturelle Nachrangigkeit auf, da das Schuldscheindarlehen in der Holdinggesellschaft aufgenommen wird, obwohl der Großteil der Assets in den Tochtergesellschaften besichert finanziert wird. Dieser Herausforderung wurde durch entsprechende Covenants begegnet

Der von Independent Capital arrangierten Schuldscheindarlehenstransaktion ist die Emission einer öffentlichen Anleihe vorausgegangen. Durch einen iterativen Prozess konnte Independent Capital eine „Win-Win-Situation“ zwischen Unternehmen und Kapitalgebern herbeiführen. Es ist gelungen, den Kupon zu unterbieten und die durchschnittliche Kapitalbindung im Vergleich zur Anleihe um fast zwei Jahre zu verlängern

Die Konzernstruktur mit dahinterstehenden, ausländischen Stiftungen ist komplex und aus formellen Gründen herausfordernd

7. Österreichischer Lebensmittelkonzern

Extrem attraktive Gesamtverzinsung trotz steigendem Zinsniveau war aufgrund der Bonität des Unternehmens möglich

Die für Banken sehr herausfordernde Kapitalbindung von zehn Jahren konnte insbesondere aufgrund der verständnisorientierten Interpretation des Geschäftsmodells durch Independent Capital ermöglicht werden

Independent Capital achtete auf Wunsch des Kunden auf eine balancierte Mischung zwischen bestehenden Investoren und einer Diversifizierung in Richtung neuer Kapitalgeber außerhalb des regionalen Bankenmarkts

8. Börsennotierter Immobilienentwickler

Straffer Zeitplan, wegen der anstehenden Fälligkeit einer öffentlichen EUR 50 Mio. Anleihe deren Refinanzierung das Ziel dieser Transaktion war

Immobilien des Unternehmens stehen im Eigentum von Tochtergesellschaften und ihre Finanzierungen sind hypothekarisch besichert, für die Kapitalgeber der emittierenden Holdinggesellschaft ergibt sich eine strukturelle Nachrangigkeit

Unterschreiten der Gesamtverzinsung und Durchsetzen der Dokumentation aus früheren Kapitalmarkttransaktionen trotz branchentypisch volatilem Geschäftsmodell wurde durch Independent Capital erreicht

Independent Capital Finanzierungslösungen

Den Grundstein unserer erfolgreichen Arbeit bildet unsere einmalige Marktpositionierung, vollkommen frei von Interessenkonflikten und unabhängig von potentiellen Investoren.

Der permanente und umfassende Marktzugang von Independent Capital ermöglicht es uns, „Win-Win-Situationen“ zwischen unseren Kunden, den österreichischen Unternehmen und Gebietskörperschaften, und Investoren zu generieren, um langfristig nachhaltige Finanzierungspartnerschaften zu formen.

Aufgrund des breitgefächerten, tragfähigen Netzwerks von Independent Capital und der direkten Ansprache von relevanten Entscheidungsträgern werden unsere Finanzierungslösungen im Rahmen von iterativen Prozessen entwickelt. Dadurch wird die Investorennachfrage maximal abgeschöpft und die größtmögliche Diversifikation der Kapitalgeber bei vorteilhaften Finanzierungskosten realisiert.

Sämtliche Auftraggeber werden während des gezielt und effektiv strukturierten Transaktionsprozesses von Independent Capital mit jahrelanger Expertise und fachlichem Know-How über Investoren, Produkte und Märkte unterstützt.

Independent Capital Indikatoren

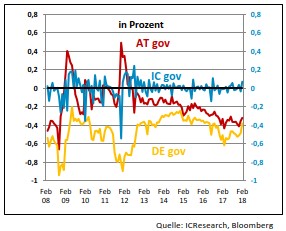

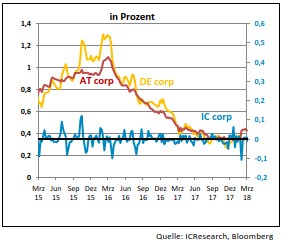

Auch in dieser Ausgabe unseres Newsletters geben Ihnen unsere zwei IC („Independent Capital“) Indikatoren einen schnellen Überblick über die Performance österreichischer Staatsanleihen (IC gov) und Unternehmensanleihen (IC corp) im Vergleich zu deutschen Staatsanleihen und Unternehmensanleihen.

Interpretation: Bei einem geringeren Spreadanstieg von österreichischen Staatsanleihen oder Unternehmens-anleihen im Vergleich zu deutschen, zeichnen die IC Indikatoren eine Outperformance von österreichischen Wertpapieren (IC Index >0). Vice versa wird eine Underperformance (IC Index <0) dargestellt, wenn sich die Spreads in Österreich im Vergleich ausweiten. Somit entspricht eine Outperformance des IC Indikators einer Verminderung des Kreditrisikoaufschlages und damit einer vom Markt eingepreisten Bonitätsverbesserung von österreichischen Staatsanleihen oder Unternehmensanleihen im Vergleich zu Deutschland.

IC gov Indikator

Der IC gov Indikator beschreibt die Veränderung des Assetswap-Spreads (Kreditrisikoaufschlags) von Staatsanleihen aus Österreich im Vergleich zur entsprechenden Spreadveränderung deutscher Staatsanleihen. Die absolute Veränderung des Zinsniveaus spielt hierbei keine Rolle. Der IC gov Indikator umfasst zwei Portfolios: jeweils für Deutschland und Österreich drei gleichgewichtete Staatsanleihen mit Laufzeiten von 2, 5 und 10 Jahren.

Das erste Quartal 2018 zeigt einen tendenziell steigenden Trend bei den Assetswap-Spreads sowohl für österreichische als auch für deutsche Staatsanleihen. Wobei vor allem bei den fünfjährigen Laufzeiten eine deutliche Aufwärtsbewegung zu verzeichnen war.

Der IC gov hat in den ersten drei Monaten dieses Jahres einen positiven Verlauf ausgewiesen, was auf eine Outperformance der österreichischen Staatsanleihen gegenüber ihrer deutschen Pendants hinweist. Grund dafür sind die höheren Kreditaufschläge der deutschen Staatsanleihen. Dieser Trend war auch bei österreichischen Papiern zu beobachten, allerdings in geringem Umfang. Der Assetswap-Spread von AT gov beträgt für Ende Februar -32 BP, für DE gov -38 BP.

IC corp Indikator

Der IC corp vergleicht die aggregierten Assetswap-Spreads (Kreditrisikoaufschläge) eines Portfolios bestehend aus 15 österreichischen Unternehmens-anleihen mit einem Portfolio bestehend aus 15 deutschen Unternehmensanleihen. Die absolute Veränderung des Zinsniveaus spielt auch hier keine Rolle.

Das AT corp Portfolio verzeichnet einen deutlichen Anstieg des Kreditaufschlages von rund 8 BP seit dem Jahreswechsel. Das Portfolio mit deutschen Unternehmen DE corp schließt im Wesentlichen unverändert. Dies schlägt sich in einer Underperformance der österreichischen Unternehmen nieder, woraus abgeleitet werden kann, dass eine Bonitätsverschlechterung stattgefunden hat.

Im Zusammenhang mit diesem Newsletter sind wir an einem Feedback unserer Geschäftspartner und Kunden interessiert. Ihre Kommentare sind unter office@independentcapital.at willkommen.

Disclaimer: dieser Newsletter und die darin enthaltenen Informationen sowie alle sonstigen Dokumente und Erklärungen (gemeinsam der „Newsletter“) sind ausschließlich zu Ihrer Information bestimmt, und Independent Capital fordert zu keinen Maßnahmen aufgrund dieses Newsletters auf. Der Newsletter stellt keine Empfehlung seitens oder hinsichtlich Independent Capital dar. Die hierin abgegebenen Auffassungen stellen nicht ausschließlich die Meinung von Independent Capital dar. Der Newsletter wurde aufgrund von Informationen erstellt, die Independent Capital für zuverlässig hält, doch sichert Independent Capital weder ausdrücklich noch stillschweigend die Richtigkeit, Vollständigkeit und Eignung für einen bestimmten Zweck zu, und sie sollte als solche auch nicht herangezogen werden. Der vorliegende Newsletter darf ohne vorherige schriftliche Zustimmung von Independent Capital weder insgesamt noch in Teilen kopiert, verteilt, weitergegeben oder anderweitig direkt oder indirekt von einem Empfänger an einen fremden Dritten übermittelt werden. Die Inhalte unterliegen einer Verschwiegenheitsverpflichtung.

Impressum: Independent Capital GmbH, 1010 Wien, Singerstraße 2,

T +43 1 532 3100, E office@independentcapital.at

Geschäftsführung: Christian Büttner, Leonhard Fragner, Tim Geißler, Reno Kroboth

Firmenbuchnummer: FN 356329p

Copyright: Independent Capital GmbH, www.independentcapital.at