Sehr geehrte Geschäftspartner! Liebe Kunden!

Nach der Sommerpause findet unser Geschäftsgang langsam wieder in seinen gewohnten Rhythmus zurück. Unsere derzeitigen Beratungsmandate verdeutlichen, wie wichtig ausreichend gehaltene Liquiditätspositionen und eine ausgewogene Eigenkapitalausstattung für Unternehmen sind. Vor allem das Spannungsfeld zwischen Erhöhung der Eigenkapitalquote und Verwässerung der Anteilsstruktur sowie der Kontroll- bzw. Mitbestimmungsrechte hat uns in den letzten Monaten intensiv beschäftigt. Die Nachfrage der Unternehmen nach hybriden Eigenkapitalinstrumenten (zwischen traditionellem Eigenkapital und Fremdkapital) ist eine spannende Thematik, der wir diesen Newsletter widmen. Aus aktuellem Anlass der Diskussionen über Anlegerhaftung haben wir ergänzend zum Newsletter diesmal die Rechtsanwaltskanzlei BINDER GRÖSSWANG zu einem Gastkommentar „Kapitalmarktwerbung als Haftungsfalle“ eingeladen, um diese Thematik aus juristischer Sicht zu beleuchten.

Bonitätsverbesserung durch alternative Eigenkapitalinstrumente

Wie in unserem Newsletter 6 „Engpass Eigenkapital?“ vom Juni 2013 ausführlich dargestellt, spielt die Erhöhung der Eigenkapitalquoten bei Unternehmensfinanzierungen im derzeitigen Marktumfeld eine wichtige Rolle. Daher formulieren zwar viele große und mittlere Unternehmen eine höhere Eigenkapitalausstattung als Ziel, aber wollen gleichzeitig einen Kontrollverlust

sowie die Verwässerung der Anteilsstruktur (Aktionärsstruktur) vermeiden. Die Führung des operativen Geschäfts und der Einfluss auf wichtige unternehmerische Entscheidungen sollen weiterhin exklusiv den ursprünglichen Anteilseignern vorbehalten bleiben. Damit entsteht hier eine Nachfrage nach Instrumenten, die wirtschaftlich wie Eigenkapital behandelt werden,

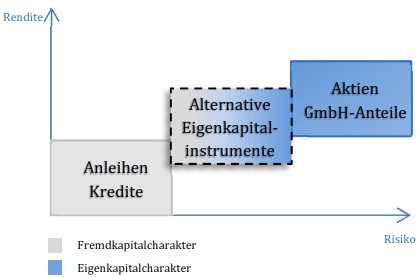

aber dennoch alternativ zu traditionellem Eigenkapital Kontrollverlust und Verwässerung der Anteilsstruktur zumindest in wesentlichen Punkten vermeiden. Wir befinden uns hier in einer „Zwischenwelt“, zwischen Eigenkapital einerseits und Fremdkapital andererseits, im Bereich der alternativen Eigenkapitalinstrumente.

1. Ziele des Unternehmens

Auch mit alternativen Eigenkapitalinstrumenten erhöht das Unternehmen die wirtschaftliche Risikotragfähigkeit. Die aus dem Geschäftsmodell entstehenden Risiken werden genauso wie mit traditionellem Eigenkapital abgesichert, und das ermöglicht in der Folge weitere Fremdfinanzierungen durch Kredite und Anleihen. Diese Verbesserung der Bonität wird vor allem durch die

Nachrangigkeit dieser Instrumente gegenüber den traditionellen Bank- und Kapitalmarktfinanzierungen erzielt. Für die Kapitalgeber von alternativen Eigenkapitalinstrumenten bedeutet dies allerdings ein höheres wirtschaftliches Risiko im Veranlagungsspektrum.

Um wirtschaftlich als Eigenkapital anerkannt zu werden, müssen diese Finanzinstrumente:

- unbesichert und nachrangig sein,

- dem Unternehmen unbegrenzt oder zumindest über lange Laufzeiten zur Verfügung stehen,

- über eingeschränkte Rückzahlungsverpflichtungen verfügen,

- unter Ausschluss ordentlicher Kündigungsrechte für Investoren begeben werden und

- zumindest eine teilweise erfolgsabhängige Vergütung vorsehen.

Da die Ausstattungsmerkmale der alternativen Eigenkapitalinstrumente gesetzlich weniger stark reguliert sind als Aktienkapital oder Gesellschaftskapital einer GmbH, ist auch die anteilige Anrechnung als Eigen- oder Fremdkapital in den Jahresabschlüssen abhängig von den jeweiligen rechtlichen Anforderungen und der Einschätzung des Wirtschaftsprüfers des Unternehmens.

2. Beispielhafte Eigenkapitalinstrumente

Diese Finanzinstrumente weisen ausreichend Gestaltungsspielraum auf, um einerseits den Vorstellungen des Unternehmens zu entsprechen und andererseits um das Interesse potentieller Investoren sicherzustellen. In der Folge werden zwei gängige alternative Eigenkapitalinstrumente beschrieben.

Hybridanleihen

Diese Spezialform der Anleihe ist zum einen tief nachrangig und hat theoretisch eine unbegrenzte Laufzeit. Das sich dadurch ergebende höhere Risiko für den Investor wird durch jenen Umstand aufgefangen, dass solche Wertpapiere mit einem attraktiven Zinsaufschlag versehen sind. Praktisch kann der Emittent zu den zuvor festgelegten Call-Dates kündigen und die Anleihe frühzeitig tilgen. Wird die Anleihe am Call-Date nicht gekündigt, muss der Emittent dem Anleihenkäufer in der Regel einen vorvereinbarten Step-up auf den ursprünglichen Kupon zahlen.

Partizipationskapital in Form von Genussrechten

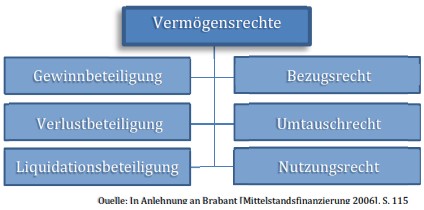

Genussrechte sind Instrumente zur Kapitalaufnahme, deren inhaltliche Ausgestaltung nicht durch den Gesetzgeber, sondern ausschließlich zwischen den beteiligten Vertragsparteien geregelt wird. Die Ausgestaltung speziell der Vergütung und der eingeräumten Vermögensrechte bestimmt, ob die begebenen Genussrechte eher Eigen- oder Fremdkapitalcharakter aufweisen. Es gibt

keinen verkehrsüblichen Genussrechtsvertrag.

Voraussetzungen für Genussrechte mit Eigenkapitalcharakter sind insbesondere die Beteiligung am Gewinn, am Verlust und am Liquidationserlös des Unternehmens, die unbegrenzte bzw. lange Laufzeit und die Nachrangigkeit. Genussrechte können im Rahmen der Privatautonomie sehr unterschiedlich gestaltet sein: Grundsätzlich wird dem Kapitalgeber ein schuldrechtlicher Anspruch mit vermögensrechtlichen Inhalt eingeräumt, jedoch können der Verpflichtungsgrund und die zugesagten Leistungen weiter individuell ausgestaltet werden.

3. Veranlagungsmotive für Investoren

All den oben angeführten Finanzinstrumenten gemeinsam ist die „Equity Story“. Während bei Krediten und Anleihen den Kapitalgebern die Zinszahlungs- und Rückzahlungsfähigkeit der angestrebten Finanzierung durch Analyse der Jahresabschlüsse und Bilanzratings im Vordergrund der Kreditentscheidung steht, ist bei Eigenkapital und alternativen Eigenkapitalinstrumenten

die zukünftige strategische Ausrichtung des Unternehmens und der prognostizierte Erfolg des Geschäftsmodells mit seinen Gewinnerwartungen im Mittelpunkt des Interesses. Eine „Equity Story verkaufen“ bedeutet, die Investoren von der Plausibilität der mit der Geschäftsidee in Zukunft zu erzielenden Gewinne zu überzeugen.

Aus diesem Grund ist es den Investoren besonders wichtig, dass diese Finanzierungsinstrumente entsprechende finanzielle Anreize, wie Gewinnbeteiligung, Partizipation an der Steigerung des Unternehmenswertes („Equity Kicker“) oder zumindest eine hohe Verzinsung als Gegenleistung für mangelnde Mitspracherechte beinhalten. Darüber hinaus können auch Step-up Kupons und Wandlungsrechte der Investoren in echtes Eigenkapital (mit Stimmrechten) bei Nichterreichen bestimmter Meilensteine vorgesehen werden. Schließlich könnten den Investoren aber doch eingeschränkte Mitspracherechte vertraglich eingeräumt werden, wie sie heute bei ausgereiften Bankkreditverträgen auch schon üblich sind.

4. Leistungen der Independent Capital

Schon bei der Analyse des unternehmensspezifischen Eigenkapitalbedarfs unterstützt Independent Capital das jeweilige Unternehmen mit seinen computergestützten Simulationsmodellen der zukünftigen wirtschaftlichen Entwicklung. Nach der Evaluierung des Eigenkapital-Fremdkapital-Mix und der Darstellung der „Equity Story“ in der „Sprache des Kapitalmarktes“ werden

Finanzierungsalternativen gemeinsam mit dem Unternehmen ausgearbeitet und die Ausgestaltungsmerkmale der alternativen Eigenkapitalinstrumente formuliert. In der Folge werden gezielt Kapitalgeber angesprochen um das Kapitalinstrument zu platzieren. Dabei legt Independent Capital besonderes Augenmerk auf den Ausgleich der Interessen zwischen Emittenten und potentiellen Investoren. Independent Capital greift dabei auf fundiertes Produktwissen und jahrelange Expertise im Abschluss von Bank- und Kapitalmarkttransaktionen zurück. Durch den permanenten Marktzugang und die aktuelle Kenntnis der Bedürfnisse der Kapitalgeber erkauft sich das Unternehmen mit Independent Capital daher ein Knowhow von hoher Qualität.

Gastkommentar: Kapitalmarktwerbung als Haftungsfalle

Der Prospekt ist gebilligt und veröffentlicht, die Papiere im Markt platziert, der Erlös dem Bankkonto gutgeschrieben. Was kann dann noch schiefgehen?

Wie man aus den Medien weiß, können Anleger noch Jahre nach der Emission mit Ersatzansprüchen nicht nur der Reputation des Emittenten schaden, sondern auch wirklich Geld kosten. Marketingmaterialien spielen dabei eine bedeutende Rolle. Da es zur Werbung im Gegensatz zum vom Regulator gebilligten Prospekt weder gesetzliche Prüfpflichten noch sonstige Vorkontrollen durch Regulierungsbehörden oder Prospektkontrolleure gibt, ist die Versuchung bei der Gestaltung der Werbung oft groß, den marketingfähigsten Botschaften den Vorzug zu geben, um den erwünschten Werbeeffekt zu erzielen. Vor dem Hintergrund des immensen Haftungspotentials ist dies ein gewagtes Unterfangen. Werden bei der Werbegestaltung weder die Rechts- oder Compliance-Abteilung des Emittenten noch externe Rechtsberater beigezogen, kann sich dies später schmerzhaft rächen. Es überrascht nicht, dass in der Praxis vor allem Marketingmaterialien oftmals Haftungsgrundlage für Anlegerprozesse sind und sich gerade in den letzten Jahren tausende Anlegerklagen auf vermeintlich irreführende Werbeunterlagen gestützt haben. Die wichtigs-

ten Rahmenbedingungen für Kapitalmarktwerbung legen das Kapitalmarktgesetz und das Wertpapieraufsichtsgesetz fest. Schon das weite Begriffsverständnis zu „Werbung“ zeigt das Risiko: Werbung können sämtliche Bekanntmachungen sein, die sich auf ein (öffentliches) Angebot oder eine Handelszulassung beziehen und darauf abzielen, die Zeichnung oder den Erwerb von Wertpapieren/Veranlagungen zu fördern. Enthält eine Bekanntmachung somit eine Aussage mit werbemäßigem Charakter, gilt das Dokument bereits als Werbung. So können auch Term

Sheets, Infoblätter, selbst Fact Sheets oder Berichte bereits Werbung sein. Das Grundprinzip jeglicher Werbung für Kapitalanlagen lautet, dass alle an Kunden gerichteten Botschaften redlich und eindeutig sein müssen und nicht zur Irreführung geeignet sein dürfen. Bei der Hervorhebung möglicher Vorteile eines Investments in der Werbung lässt sich ein unrichtiger Gesamteindruck in der Regel nur vermeiden, wenn gleichermaßen auch auf die korrespondierenden Nachteile hingewiesen wird (Grundsatz der Proportionalität, überspitzt gesagt: werden 5 Gründe für die

Vorteilhaftigkeit der Anlage angeführt, müssen auch 5 Gründe dagegen beschrieben werden). Der Hinweis auf die Nachteile hat in der gleichen Werbeunterlage und in örtlicher und sachlicher Nähe zur Bewerbung der Vorteile zu erfolgen; ein (genereller) Verweis auf einen anderen Ort (etwa eine Website oder den Kapitalmarkt-Prospekt) ist hingegen nicht ausreichend. Irreführend ist die Werbung regelmäßig dann, wenn Risikohinweise verschwiegen werden, denen realistisch kaufentscheidende Bedeutung zukommt. Die Informationen in der Werbung müssen insgesamt in

einer Art und Weise dargestellt werden, dass sie für den durchschnittlichen Angehörigen jenes Personenkreises, an den sie sich richten, verständlich sind. Wendet sich die Werbung an eine heterogene Zielgruppe, ist eine Werbeaussage schon dann irreführend, wenn die Aussage geeignet ist, auch nur eine der angesprochenen Teilgruppen irrezuführen (Maßstab ist dabei der unerfahrene Retail-Investor). Beziehen sich die Informationen in der Werbung auf eine bestimmte steuerliche Behandlung, ist deutlich darauf hinzuweisen, dass diese von den persönlichen Verhältnissen des jeweiligen Anlegers abhängt und künftigen Änderungen unterworfen sein kann. Vorsicht ist auch bei zukunftsgerichteten Aussagen geboten, die immer unter entsprechenden Vorbehalten gemacht werden müssen und nicht die dominante Werbebotschaft sein dürfen. Vor dem Hintergrund des beträchtlichen Haftungsrisikos sollte der Gestaltung von Werbematerialien für Wertpapieremissionen somit insgesamt mindestens dieselbe Aufmerksamkeit gewidmet werden, wie der Erstellung des Kapitalmarktprospekts selbst. Dem Emittenten wird der sorgfältigste und umfangreichste Kapitalmarkt-Prospekt nicht helfen Anlegerklagen erfolgreich abzuwehren, wenn sich die Anleger mit ihren Ansprüchen auf irreführende Werbeunterlagen stützen können. Eine nicht nur aus Marketingsicht, sondern auch aus rechtlicher Perspektive sorgfältige Gestaltung der Werbeunterlagen ist daher ein lohnendes Investment für jeden Emittenten und Grundstein

für eine auch langfristig erfolgreiche Emission.

Dr. Tibor Fabian

Dr. Tibor Fabian

Dr. Stefan Albiez

Dr. Stefan Albiez

Rechtsanwälte und Partner bei BINDER GRÖSSWANG Rechtsanwälte GmbH