Sehr geehrte Geschäftspartner! Liebe Kunden!

Das Jahr 2016 steht in der Halbzeit, wir blicken auf zwei arbeitsreiche Quartale mit erfolgreich abgeschlossenen Mandaten zurück. Aufgrund der aktuellen Ausweitung des Ankaufprogramms der Europäischen Zentralbank („EZB“) auf Unternehmensanleihen (Corporate Sector Purchase Programme – „CSPP“) mit dem Ziel die Finanzierungskosten zu senken, widmen wir unseren Newsletter den EZB Aktivitäten zur Unterstützung der europäischen Unternehmen. Darüber hinaus beleuchten wir welche Erleichterungen sich für österreichische Unternehmen ergeben können, wenn bestimmte Kriterien bei den Finanzierungsinstrumenten erfüllt werden.

EZB Aktivitäten zur Unterstützung der europäischen Unternehmen

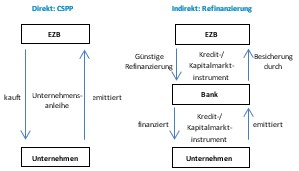

Die Europäische Zentralbank unterstützt die Unternehmensfinanzierung direkt mit dem CSPP und indirekt durch die mit Kredit- oder Kapitalmarktinstrumenten besicherte Refinanzierung von Banken.

Direkte Unterstützung der EZB: CSPP

Ziel dieser Unterstützung ist es, die Renditen im Bereich Corporate Bonds zu senken, damit sich Unternehmen günstiger refinanzieren können, was wiederum die Konjunktur beschleunigen soll. Welche Unternehmens-anleihen im Rahmen des CSPP angekauft wurden, wird erstmals am 18. Juli 2016 veröffentlicht und in Folge wöchentlich aktualisiert. Die Unternehmensanleihen werden von den sechs Notenbanken aus Deutschland, Frankreich, Belgien, Spanien, Finnland und Italien für die europäischen Mitgliedsstaaten gekauft, die Finnische Nationalbank ist beispielsweise für Österreich zuständig. Rund EUR 100 Mrd. sollen Schätzungen zufolge bis März 2017 in Unternehmensanleihen der Eurozone investiert werden, wenn diese bestimmte Kriterien erfüllen.

Kriterien des CSPP

- Unternehmen muss Sitz in der Eurozone haben

- Emittent muss dem „Corporate Sektor“ angehören

- Die Schuldverschreibungen müssen auf Euro lauten

- Die Ankäufe erfolgen am Primär- und Sekundärmarkt

- Pro Wertpapier (ISIN) gilt eine Ankaufsobergrenze von 70% des emittierten Volumens

- Die Wertpapiere müssen buchmäßig übertragbar sein und an einem geregelten Markt oder an einem „zugelassenen nicht geregelten Markt“ (in Österreich „Dritter Markt“ der Wiener Börse) notieren

- Beim Mindestemissionsvolumen gibt es keine Vorgaben

- Die Restlaufzeit muss zumindest sechs Monate und höchstens 30 Jahre aufweisen

- Zulässig sind fix verzinste Anleihen, Nullkupon-Anleihen und variabel verzinste Papiere (kein negativer Zinssatz und Cashflow)

- Die Rückzahlungsbedingungen müssen auf einen festen oder auf einen variablen (nur an einen Inflationsindex im Euroraum gebundenen) Betrag lauten

- Rückzahlungen müssen unbedingt erfolgen und dürfen an keine Bedingungen geknüpft sein

- Nachrangige Anleihen scheiden für das Ankaufprogramm aus

Bonität der Unternehmen

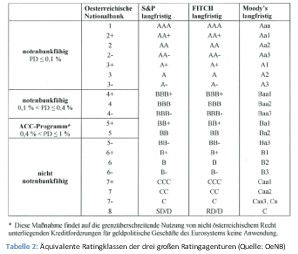

Die Schuldverschreibungen müssen zumindest ein Emissionsrating einer von der EZB zugelassenen Rating-agentur (ECAIs – external credit assessment institutions) in Form eines öffentlichen Ratings aufweisen. Das Rating muss im Bereich Investment Grade liegen, dies bedeutet jeweils für die zugelassenen Ratinginstitute BBBH bis BBBL bei Dominion Bond Ratings Services (DBRS), BBB+ bis BBB- bei FitchRatings und Standard & Poor’s sowie Baa1 bis Baa3 bei Moody’s. Es ist ein Rating der einzelnen Emission erforderlich und nicht der Gesellschaft selbst.

Als Schlussfolgerung ist hervorzuheben, dass nur extern geratete Anleihen im Bereich Investment Grade für das CSPP in Frage kommen. Somit stellt sich für Unternehmen die Frage, ob sich der Aufwand eines externen Ratings lohnt bzw. ob ein Investment Grade Rating überhaupt möglich ist, um in den Vorteil des CSPP zu kommen.

Indirekte Unterstützung der EZB: günstige Refinanzierung von Banken

Eine weitere Unterstützung der EZB für Unternehmen ist, ein privat platziertes Kredit- oder Kapitalmarktinstrument von Unternehmen als Sicherheit zu akzeptieren und finanzierende Banken somit in die Lage zu versetzen, sich günstig zu refinanzieren.

Notenbankfähige Sicherheiten dienen zur Besicherung der Refinanzierung von Banken bei den Zentralbanken. Das Eurosystem stellt Anforderungen hinsichtlich der Sicherheitenart und Bonität der Sicherheiten. Bei der Sicherheitenart unterscheidet das einheitliche Rahmen-werk zwischen marktfähigen (z.B. Schuldverschreibungen) sowie nicht marktfähigen Sicherheiten (z.B. Kredit-forderungen), die für die Besicherungen von Krediten zugelassen werden:

Ausgewählte Zulassungskriterien Marktfähige Sicherheiten Nicht marktfähige Sicherheiten

Art der Sicherheit In Euro denominierte erstrangige Schuldtitel In Euro denominierte Kreditforderungen und Schuldscheindarlehen

Art des Emittenten/Garanten Zentralbanken, öffentliche Hand, privater Sektor, multilaterale Entwicklungsbanken oder internationale Organisationen Öffentliche Hand, nichtfinanzielle Unternehmen, multilaterale Entwicklungsbanken oder internationale Organisationen

Bonitätsanforderungen An die Sicherheit bzw. den Emittenten/Garanten An den Schuldner bzw. Garanten

Notenbankfähige Sicherheiten

Die Sicherheiten müssen den hohen Bonitäts-anforderungen genügen, die das Eurosystem in einem einheitlichen Rahmenwerk für Bonitätsbeurteilungen (Eurosystem Credit Assessment Framework – ECAF) festgelegt hat. Die anerkennungsfähigen Sicherheiten müssen ein bestimmtes Rating erreichen, welches für notenbankfähige Sicherheiten mindestens einem “BBB-“ (Investment Grade) entspricht, d.h. eine Ausfalls-wahrscheinlich von 0,4% über einen Zeithorizont von einem Jahr. Die OeNB bietet für Schuldner/Garanten ein In-house Credit Assessment System an (siehe Tabelle 2).

Als zweite Möglichkeit umfasst das ACC (Additional Credit Claims)-Programm die Erweiterung der Finanzierungs-kriterien von nicht marktfähigen Sicherheiten (Credit Claims). Um den österreichischen Banken eine Optimierung der Liquiditätssteuerung zu ermöglichen, beschloss die EZB im Jahre 2012, die erforderliche Mindestbonität der Credit Claims auf eine Ein-Jahres-Ausfallswahrscheinlichkeit der Schuldners von bisher 0,4% auf 1% abzusenken. Das ermöglicht den nationalen Notenbanken vorübergehend die Hereinnahme von zusätzlichen, nicht notleidenden Kreditforderungen als Sicherheiten.

Mit der Eigenschaft der Refinanzierungsfähigkeit können Banken, die solche Kredit- oder Kapitalmarktinstrumente finanzieren, diese Instrumente als Sicherheit für deren günstige Refinanzierung im Eurosystem hinterlegen. Daher ist das Kriterium der Refinanzierungsfähigkeit in der Regel Bestandteil der Covenants in Kredit- oder Kapitalmarkt-transaktionen. Das Liquiditätsmanagement der Bank kann unterstützt werden und günstige Refinanzierungskosten können an Unternehmen weitergegeben werden. Die Unternehmen profitieren somit indirekt von der EZB.

Beitrag von Independent Capital

Wir unterstützen Sie bei der Ausgestaltung und Auswahl des richtigen Finanzierungsinstruments unter Berück-sichtigung der rechtlichen Ausgestaltung sowie der wirtschaftlichen Rahmenbedingungen. Aufgrund unserer langjährigen Erfahrung mit Banken, eines umfangreichen Netzwerks und des Wissens der Entscheidungsstrukturen bei Investoren haben wir in zahlreichen Transaktionen für unsere Kunden überdurchschnittlich gute Konditionen auf Basis der Refinanzierungsfähigkeit der Kredit- oder Kapitalmarktinstrumente erzielen können.

Wir sind sehr an einem Feedback unserer Geschäftspartner und Kunden interessiert. Ihre Kommentare sind unter office@independentcapital.at willkommen.