Sehr geehrte Geschäftspartner! Liebe Kunden!

Im Sommer haben viele Unternehmen die ruhige Zeit genutzt und haben sowohl die Budgetplanung für das nächste Jahr vorbereitet als auch die Finanzierungsstrategie detaillierter als bisher an diese Bedürfnisse angepasst. Nicht nur unternehmensintern ist die Urlaubssaison vorbei, auch am Finanzmarkt haben bereits zahlreiche Unternehmen ihre Finanzierungsmaßnahmen gesetzt und viele stehen kurz vor Abschluss einer Transaktion. Finanzierungen, die dieses Jahr noch abschlossen werden sollen, stehen wegen des limitierten Finanzierungspotentials von Banken und anderen

Kapitalgebern massiv unter Zeitdruck. Wir haben in den letzten Monaten eine Vielzahl von Unternehmen bei der Vorbereitung und bei der Durchführung von Finanzierungstransaktionen begleitet. Großen Wert in unserer Beratung legen wir auf die Darstellung des individuellen Geschäftsmodells unserer Kunden, der Risiken, die das operative Geschäft mit sich bringt, sowie die daraus abgeleiteten Notwendigkeiten für die Finanzierung. Unsere ständige Präsenz am Banken- und Kapitalmarkt sowie der enge Kontakt zu allen Marktteilnehmern geben uns die Möglichkeit,

eine auf die individuellen Herausforderungen unserer Kunden abgestimmte ganzheitliche Finanzierungsstrategie zu erarbeiten und diese bestmöglich, sowohl bei der Auswahl von Instrumenten und Finanzierungspartnern als auch bei der Durchführung der Transaktion, umzusetzen. Welche Herausforderungen für Unternehmen zu bewältigen sind und welche Schwerpunkte wir legen, haben wir in unseren dritten Newsletter zusammengefasst.

Geschäftsmodell und Finanzierung

Finanzierungsstruktur – ein Abbild der Firmengeschichte

Für die strategische Unternehmensplanung gilt generell, dass jede Finanzierung auf das Geschäftsmodell des Unternehmens abgestimmt sein sollte. In der Praxis sind Finanzierungsstrukturen von Unternehmen allerdings organisch gewachsen. Einzeltransaktionen wurden zu verschiedenen Zeitpunkten anlassbezogen abgeschlossen und unterscheiden sich nach Instrument, Laufzeit,

Zinskondition, Rückzahlungsbedingungen, Sicherheiten und auch nach Dokumentation voneinander. Die strategische Gesamtsicht kommt dabei oft zu kurz.

Risiko aus dem Geschäftsmodell – Eigenkapital/ Fremdkapital-Relation

Bei diesem Prozess bestimmen in einem ersten Schritt die allgemeinen Unternehmensrisiken das notwendige Verhältnis von Eigenkapital zu Fremdkapital: Das Eigenkapital soll ausreichen, die derzeitigen und zukünftigen Risiken des Geschäftsmodells zu tragen, während das Fremdkapital die Liquidität des Geschäftsbetriebes im unternehmerischen Marktumfeld sicherstellen soll. In weiterer Folge kommt es im Wesentlichen darauf an, den Finanzierungszweck (Was wird finanziert?) mit den jeweiligen Finanzierungsparametern in Einklang zu bringen. Dieser zweite Schritt bestimmt dann die Auswahl der jeweiligen Finanzierungsinstrumente und der geeigneten Kapitalgeber aus einer Vielzahl möglicher Optionen.

Für jeden Finanzierungsbedarf das geeignete Instrument

Einerseits gilt es zunächst die Risikotragfähigkeit durch die Eigenkapitalausstattung oder auch durch hybride Kapitalmarktinstrumente zu beurteilen. Andererseits sind finanztechnische Aspekte wie entsprechende Ansiedelung bei kreditnehmenden Einheiten (Vermeidung von „struktureller Subordination“), Fristigkeit sowie Verwendung von Sicherheiten (Finanzierung nahe am Asset) zu beachten. Am Ende dieses Prozesses steht eine klar definierte Finanzierungsstrategie, welche die finanziellen Risiken im Unternehmen adäquat adressiert und damit im bestehenden wirtschaftlichen Umfeld Planungssicherheit und finanzielle Stabilität schafft.

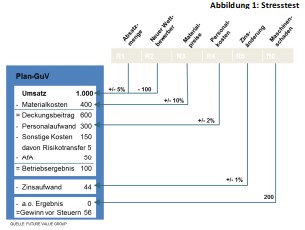

Sicherheitscheck durch Stresstests

Darauf aufbauend wird das strategische Finanzierungsmodell plausibilisiert. Auf der Basis von Stresstests der mittelfristigen Unternehmensplanung, mittels der multidimensionalen Veränderung von Bandbreiten in der erwarteten Umsatz- und Ertragsentwicklung, kann der unternehmerische Handlungsspielraum ausgelotet werden, insbesondere wie die Risiken im Geschäftsmodell die Finanzierung durch die Kapitalgeber und damit schließlich auch den Bestand des Unternehmens gefährden könnten.

Informationsbedürfnis – in der „Sprache des Finanzmarktes“

Im heutigen Finanzmarkt ist dieser strategische Prozess aber nicht mehr allein Sache des Unternehmens oder des Unternehmers. Unternehmen werden zunehmend von externen Spezialisten bewertet wie Ratingagenturen, Banken, Kapitalmarktinvestoren, Kreditversicherern, KSV, OeNB etc. Deren Analyse erfolgt jeweils nach eigenen Regeln, Kategorien und Systemen. Diese Parameter sind für Außenstehende intransparent, oft schwer nachvollziehbar und erfordern „Übersetzungsleistungen“. Viele Unternehmen fühlen sich von ihren Kapitalgebern in ihrem Geschäftsmodell nicht ausreichend verstanden, denn die Erklärungen aus der unternehmerischen Perspektive entsprechen meist nicht dem Informationsbedürfnis aus dem Blickwinkel der Kapitalgeber.

Unternehmenspräsentation im Wettbewerb um Kapital

Es ist daher wichtig, das Unternehmen so darzustellen, dass es von diesen externen Spezialisten nach deren Regeln, Kategorien und Systemen entsprechend erfasst wird. Um das zu erreichen, ist die Darstellung nach außen zu erarbeiten und sind die Informationen für die oben genannten Adressaten in der „Sprache des Finanzmarktes“ aufzubereiten. So kann das Unternehmen den Kapitalgebern gegenüber nachweisen, dass es seinen unternehmerischen Handlungsspielraum kennt und die gegebenen Risiken des Geschäftsmodells adäquat handhabt, um die Finanzierungsmittel auch bei zwischenzeitlich negativen wirtschaftlichen Entwicklungen planmäßig bedienen zu können. Und nur damit gewinnt das Unternehmen das Vertrauen, das es im Wettbewerb um Kapital benötigt, um die nötige Liquidität zu bestmöglichen Konditionen zur Verfügung gestellt zu bekommen.

Umsetzung von Finanzierungstransaktionen

Bei der Umsetzung der erarbeiteten Finanzierungsstrategie in Form von einzelnen Finanzierungstransaktionen steht die proaktive Gestaltung der Prozesse im Vordergrund. Eine gut vorbereitete Unternehmenspräsentation in der „Sprache des Finanzmarktes“ ermöglicht dem potentiellen Finanzierungspartner das Geschäftsmodell zu verstehen, durch entsprechendes Zahlenmaterial die Kreditwürdigkeit eindeutiger festzustellen und etwaige Geschäftsrisiken schneller und klarer zu erkennen. Dadurch sollten einerseits Leerläufe im Kreditentscheidungsprozess vermieden werden

und andererseits dem entsprechenden Kreditrisiko adäquate Finanzierungskosten erzielt werden.

Unterstützung durch Independent Capital als Basis für den Transaktionsprozess

Independent Capital setzt zunächst den Schwerpunkt auf das eigene Verständnis des Geschäftsmodells ihrer Kunden. Erst danach kann auf dieser Basis ein geeignetes Finanzierungsmodell erstellt werden, welches gegenwärtige Stärken und Schwächen und zukünftige Risiken der Finanzierungsstruktur analysiert. Um den zukünftigen finanziellen Handlungsspielraum zu erweitern, werden dann etwaige Anpassungsmaßnahmen und mögliche Finanzierungserfordernisse ermittelt, wobei Independent Capital bankunabhängig und ohne jegliche Produktinteressen agiert. In einem weiteren Schritt erfolgt – wenn notwendig – die Übersetzung in die „Sprache des Finanzmarktes“ um bei den potentiellen Finanzierungspartnern eine risikoadäquate Bonitätsbeurteilung des Unternehmens und damit eine geeignete Basis zur Umsetzung von Finanzierungstransaktionen zu gewährleisten.

Mehrwert von Independent Capital durch Erfahrung, Marktwissen und Netzwerk

In einem solchen Transaktionsprozess profitiert das Unternehmen vom umfassenden Netzwerk von Independent Capital bei Banken und institutionellen Investoren. Durch die relevanten, persönlichen Kontakte und die umfangreichen Kenntnisse der internen Entscheidungsprozesse werden die passenden potentiellen Finanzierungspartner angesprochen und die Abläufe damit deutlich beschleunigt. Da darüber hinaus Independent Capital auch die individuellen Stärken und Schwächen der Kapitalgeber und deren Portfolioausrichtung bekannt sind, erhöht sich die relative Aufmerksamkeit gegenüber dem Unternehmen. Vor Ausschreibung der Finanzierungstransaktion wird darauf geachtet, wer mit dem jeweiligen Finanzierungsinstrument vertraut ist, eine verlässliche Abwicklung gewährleistet und freie Kapazitäten für Kreditlinien bereithält. Damit wird die Erfolgsquote bei Kreditentscheidungen wesentlich erhöht. Die Kenntnisse über eine gewisse Aggressivität im Pricing einzelner Finanzierungspartner vermeiden zusätzliche Kosten und Provisionen und reduzieren gesamthaft den Finanzierungsaufwand für das Unternehmen.