Sehr geehrte Geschäftspartner! Liebe Kunden!

Mit der Betreuung interessanter und herausfordernder Mandate geht für uns das erste Quartal 2014 sehr erfolgreich dem Ende zu. Besonderen Fokus haben wir in den letzten Monaten auf Hybridanleihen gelegt, weswegen wir uns mit dem Thema sehr intensiv auseinandergesetzt haben. Durch zahlreiche Gespräche mit internationalen Investmentbanken können wir darüber hinaus die aktuellsten Marktrends zusammenfassen. Hybridanleihen von Unternehmen sind ein relativ junges Finanzprodukt, welches sich bei Investoren über die letzten Jahre als eigene Assetklasse etabliert hat. Grund genug, dieser Form der Finanzierung einen Newsletter zu widmen und unsere Erkenntnisse mit Ihnen zu teilen.

Hype um Hybrid?

Die Entwicklung über die letzten Jahre hat international einen klaren Anstieg des emittierten Volumens von Hybridanleihen auf den Kapitalmärkten verzeichnet, Österreich blieb trotz einiger Emissionen 2013 hinter diesem Trend zurück.

Entwicklung und Ursachen des internationalen Hybridanleihen Booms

Das Angebot von hohen Zinskupons in einem Niedrigzinsumfeld in Kombination mit der Suche institutioneller Anleger nach Rendite hat 2013 international zu einem signifikanten Anstieg der Emissionen von Hybridkapital geführt. Dementsprechend war viel Bewegung in diesem Markt, wodurch die Kupons dieser Anleihen einen historischen Tiefstand erreicht haben. Dennoch haben 2013 nur vier Unternehmen aus Österreich Hybridanleihen emittiert. Das Problem österreichischer Emissionen ist, dass Volumina zwischen EUR 100m und EUR 200m zu klein für den internationalen Markt, jedoch zu groß für eine reine Platzierung auf dem nationalen Markt sind. Zusätzlich hemmend wirkt die Tatsache, dass österreichische Unternehmen selten über

ein externes Rating verfügen, wodurch besonders ausländischen Investoren ein Investment in diese Papiere erschwert wird.

Was sind Hybridanleihen?

Durch Ausgestaltungsmerkmale wie

- sehr lange bis unendliche Laufzeit,

- tiefe Nachrangigkeit,

- aussetzbare Zinsen,

- keine ordentlichen Kündigungsrechte für den Investor und

- keine Covenants

werden Hybridanleihen nach IFRS zu 100% dem Eigenkapital zugeordnet. Ratingagenturen interpretieren Eigenkapital stärker anhand des wirtschaftlichen Gehalts, wodurch bei deren Analysten eine Eigenkapitalanerkennung zu nur 50% realistisch ist. Die Rückzahlung erfolgt auf Wunsch des Emittenten, im Normalfall nach Ablauf der „Non-Call Periode“, in der Regel 5 bis 7 Jahre, ein Zeitraum in dem der Emittent kein ordentliches Kündigungsrecht hat. Entschließt sich der Emittent die Anleihe weiter zu führen, ist die ordentliche Tilgung erst nach erneutem Ablauf der nächsten Non-Call Periode möglich. Aus Investorensicht gibt es eine hohe Verzinsung mit einer in der Praxis begrenzten Laufzeit, die durch sukzessive Zinskuponerhöhungen („Step-ups“) wirtschaftlich incentiviert wird.

Motive der Unternehmen

Sollten die Kapitalgeber eines Unternehmens nicht zu Eigenkapitalnachschüssen bereit sein oder restriktivere Klauseln bestehender Finanzinstrumente eine zusätzliche Mittelaufnahme verhindern, bietet Hybridkapital eine weitere Möglichkeit der Finanzierung. Obwohl es sich um Eigenkapital handelt, werden bestehende Eigentümer nicht verwässert und die Covenants von Fremdfinanzierungen werden nicht betroffen. Damit einhergehend verbessern sich alle kapitalbasierten Unternehmenskennzahlen. Die Dokumentation der Hybridanleihe ist auf die Bedürfnisse der Unternehmen abzustimmen, was durch die zahlreichen Gestaltungsspielräume (siehe unten) auch machbar ist.

Die häufigsten Verwendungszwecke von Hybridkapital sind:

- Wachstumsfinanzierung

- Verbesserung der Finanzkennzahlen

- Einhalten von Financial Covenants

- Verteidigung des Ratings

- Refinanzierung von fälligen Finanzierungen

Interessen von Investoren

Der Investor verzichtet bei einer Hybridanleihe auf viele Rechte eines Anteilseigners, wodurch zu deren Kompensation die Forderung nach höheren Zinszahlungen begründet wird. Dadurch werden aber auch private Investoren mit kleinen Investitionsvolumina angezogen, die von einem Mitbestimmungsrecht wie bei Aktien kaum einen Mehrwert hätten. Auf der anderen Seite stehen

institutionelle Investoren wie Versicherer oder Pensionskassen, die eine bestimmte absolute Rendite suchen und denen aufgrund des aktuellen Zinsniveaus die Rendite auf unbesicherte Anleihen meist nicht ausreicht.

Zinskosten

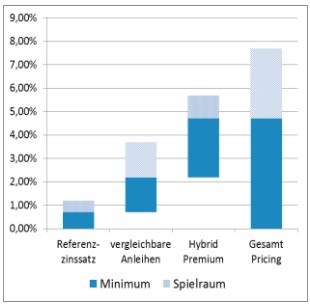

Das Gesamtpricing von Hybridanleihen ergibt sich aus dem zugrundeliegenden Referenzzinssätzen, dem Creditspread einer Anleihe des Emittenten oder eines vergleichbaren Unternehmens im Sekundärmarkt und einem Aufschlag für Hybridkapital in Höhe von 2,5-3,5% („Hybrid Premium“). Der Gesamtpreis der Hybridanleihe hängt daher mit dem Pricing vergleichbarer Anleihen und der Entwicklung der Referenzzinssätze zusammen. Hybridanleihenpricing wird somit auch beeinflusst von:

- Marktumgebung

- Bonität des Emittenten

- Risikoappetit der Investoren

Alternativ können Sekundärmarktrenditen von Hybridanleihen mit vergleichbarer Ausgestaltung ähnlicher Unternehmen („Comparables“) genommen und zu einem Mittelwert zusammengefasst werden. Das Ergebnis beider Berechnungen bildet die Ausgangsbasis für die Pricingüberlegungen von Emittenten, Investoren und Banken.

Gestaltungsspielräume in der Dokumentation

Step-Ups

Um dem Investor Gewissheit zu geben, dass der Emittent die Anleihe zurückzahlt statt sie ewig zu halten, gibt es nach Ablauf einer Frist von 5-7 Jahren „Step-ups“ der ursprünglichen Marge. In der Regel liegen diese zwischen 200-250bps bei Unternehmen ohne externem Rating. Bei gerateten Unternehmen sind sie mit 25bps nach 5 Jahren und weiteren 75bps nach 20 Jahren aus

Gründen der zu erreichenden 50% Eigenkapitalanerkennung limitiert. Durch die Erhöhung der Marge um diesen Step-up wird es aus heutiger Sicht für den Emittenten unwirtschaftlich die Hybridanleihe weiter zu halten und der Emittent wird voraussichtlich die entsprechende Kündigungsoption ziehen.

Aussetzen der Zinszahlungen

Wie oben erwähnt, darf der Emittent die Zinszahlungen nach eigenem Ermessen aussetzen. Um einen Anreiz zu schaffen, die Zinsen trotzdem zu bedienen, ist in der Regel ein „Dividend Pusher“ bei Hybridanleihen inkludiert. Das bedeutet: bestehen Zinsrückstände oder wird die Zinszahlung ausgesetzt, darf auch keine Dividende gezahlt werden. In manchen Hybridanleihebedingungen

wird das Recht zur Aussetzung im Falle einer starken Investitionstätigkeit aufgehoben.

Vorzeitige Rückzahlung aufgrund externer Ereignisse

Eine Reihe von Klauseln räumen dem Emittenten bei Eintritt gewisser Ereignisse das Recht zur vorzeitigen Rückzahlung der Hybridanleihe zum Nennwert zuzüglich eines Aufschlages von 1 bis 2% ein:

- Im Falle eines Kontrollwechsels, also dem Auftreten neuer relevanter Eigentümergruppen im Unternehmen. Wird das Kündigungsrecht nicht genutzt folgt ein Step-up von 500bps, ein quasi Kündigungszwang.

- Falls IFRS Regelungen oder Bewertungsmaßstäbe der Ratingagenturen (bei gerateten Unternehmen) zur Eigenkapitalanrechnung der Hybridanleihe geändert werden. Diese Klauseln werden als Steuer- bzw. Ratingereignis bezeichnet.

- Werden neue Abgaben oder Steuern im Zusammenhang mit der Hybridanleihe eingeführt, die der Emittent nicht zahlen will, spricht man von einem Gross-Up Ereignis.

Vorzeitige Rückzahlung auf Wunsch des Emittenten

Dem Emittenten steht es jederzeit frei dem Investor die Anleihe zu dem Betrag zurückzuzahlen, der dem Investor die ursprüngliche Rendite garantiert. Da der Investor dadurch keinen Nachteil erleidet spricht man von einem „Make-Whole Call“.

Fazit

Generell gilt: Die Dokumentation von Hybridanleihen bietet einen sehr individuellen Gestaltungsspielraum, der eine genaue Abbildung der Bedürfnisse des Unternehmens ermöglicht. Hybridanleihen bieten die Chance, zusätzliches Eigenkapital zu beschaffen ohne Covenants zu brechen oder Eigentümerstrukturen zu verwässern.

Leistungen von Independent Capital

Aufgrund der umfangreiche Expertise und der multidimensionalen Sichtweise kann Independent Capital Sie bei der unternehmensfreundlichen Gestaltung einer Hybridanleihe unterstützen. Detaillierte Kenntnisse der möglichen Spielräume der Kapitalgeber und der qualitativen Kriterien der Dokumentation sowie umfangreiches Produktwissen und Marktüberblick sind die Stärken von Independent Capital. Das umfangreiche Netzwerk auf Seiten der Kapitalgeber und eine langjährige Erfahrung bei der Umsetzung macht Independent Capital zum idealen Partner auch für

diese Art von Finanzierungstransaktionen.