Sehr geehrte Geschäftspartner! Liebe Kunden!

Im nun schon 20. Newsletter können wir eine vielversprechende Veränderung für das Jahr 2017 verkünden: Mit Tim Geißler konnte Independent Capital einen renommierten Banken- und Kapitalmarktexperten zur Erweiterung der Geschäftsführung gewinnen. Durch Tim Geißlers weitreichendes Netzwerk, insbesondere auch zu deutschen Investoren, wird der Zugang zum Kapitalmarkt sowohl für österreichische Corporates als auch für die öffentliche Hand erneut gestärkt. Aus diesem Anlass stellen wir auch zwei Indikatoren vor, IC gov und IC corp, und arbeiten das Thema „Heta“ im Anhang abschließend auf. Zu Beginn möchten wir jedoch erstmal einen Rückblick auf das Jahr 2016 und eine Vorschau auf das, was uns 2017 erwarten wird, geben.

1. Independent Capital holt den bisherigen Leiter des Treasury der RLB NÖ-Wien in die Geschäftsführung

Dipl.-BW. Tim Geißler war seit 2001 Leiter des Bereichs Treasury der Raiffeisen Landesbank Niederösterreich-Wien AG, davor war er Head of International Markets der SKWB Schoellerbank. Seine Bankausbildung absolvierte Herr Geißler ab 1991 bei der Deutschen Bau- und Bodenbank AG in seiner Heimatstadt Frankfurt und bei der Deutschen Handelsbank AG in Berlin, jeweils in den Bereichen Treasury, Fixed Income und Derivatives. Er verfügt damit über eine langjährige und breite Erfahrung in allen Aspekten der Kapitalmarktfinanzierung.

„Wir freuen uns sehr, mit Tim Geißler einen ausgewiesenen Experten für alle Arten von Kapitalmarktfinanzierungen für unser Finanzinstitut gewonnen zu haben“, so Christian Büttner, einer der Gründungspartner von Independent Capital. „Als langjähriger Direktor des Bereichs Treasury der Raiffeisen Landesbank Niederösterreich-Wien wird er einen signifikanten Beitrag zur professionellen Betreuung unserer Unternehmenskunden und von Gebietskörperschaften bei deren Auftritt im Kapitalmarkt leisten.“

„Wir freuen uns sehr, mit Tim Geißler einen ausgewiesenen Experten für alle Arten von Kapitalmarktfinanzierungen für unser Finanzinstitut gewonnen zu haben“, so Christian Büttner, einer der Gründungspartner von Independent Capital. „Als langjähriger Direktor des Bereichs Treasury der Raiffeisen Landesbank Niederösterreich-Wien wird er einen signifikanten Beitrag zur professionellen Betreuung unserer Unternehmenskunden und von Gebietskörperschaften bei deren Auftritt im Kapitalmarkt leisten.“

„Nachdem wir uns in den sechs Jahren seit der Gründung von Independent Capital bei österreichischen Unternehmen gut positionieren konnten und über einen sehr guten Dealflow verfügen, wird uns mit Tim Geißler eine weitere Verbreiterung im Zugang zu österreichischen und deutschen Investoren gelingen“, ist Leonhard Fragner, ebenfalls Geschäftsführer und Partner der Independent Capital, überzeugt.

„Nachdem wir uns in den sechs Jahren seit der Gründung von Independent Capital bei österreichischen Unternehmen gut positionieren konnten und über einen sehr guten Dealflow verfügen, wird uns mit Tim Geißler eine weitere Verbreiterung im Zugang zu österreichischen und deutschen Investoren gelingen“, ist Leonhard Fragner, ebenfalls Geschäftsführer und Partner der Independent Capital, überzeugt.

Auch Reno Kroboth sieht als Gründungspartner von Independent Capital in der Erweiterung der Geschäftsführung eine wichtige Ergänzung: „Tim Geißler hat in der Raiffeisen Landesbank Niederösterreich-Wien eine erfolgreiche Kapitalmarkt-strategie etabliert, die im Hinblick auf Investorenansprache und Platzierungsergebnis eine der professionellsten im österreichischen Markt darstellt.“

Auch Reno Kroboth sieht als Gründungspartner von Independent Capital in der Erweiterung der Geschäftsführung eine wichtige Ergänzung: „Tim Geißler hat in der Raiffeisen Landesbank Niederösterreich-Wien eine erfolgreiche Kapitalmarkt-strategie etabliert, die im Hinblick auf Investorenansprache und Platzierungsergebnis eine der professionellsten im österreichischen Markt darstellt.“

Tim Geißler zu seinem neuen Engagement: „Ich freue mich auf die Zusammenarbeit mit dem bisherigen Team von Independent Capital, das mit seiner langjährigen Erfahrung in den Finanzmärkten im In- und Ausland einen neuen Ansatz in den österreichischen Banken- und Kapitalmarkt gebracht hat. Damit stehen wir in Zukunft gemeinsam für die erfolgreiche Begleitung österreichischer Kunden in allen Aspekten der strategischen Unternehmensfinanzierung und des Kapitalmarkts, innerhalb Österreichs und bei der Diversifizierung ins Ausland, insbesondere in den deutschen Raum.“

Tim Geißler zu seinem neuen Engagement: „Ich freue mich auf die Zusammenarbeit mit dem bisherigen Team von Independent Capital, das mit seiner langjährigen Erfahrung in den Finanzmärkten im In- und Ausland einen neuen Ansatz in den österreichischen Banken- und Kapitalmarkt gebracht hat. Damit stehen wir in Zukunft gemeinsam für die erfolgreiche Begleitung österreichischer Kunden in allen Aspekten der strategischen Unternehmensfinanzierung und des Kapitalmarkts, innerhalb Österreichs und bei der Diversifizierung ins Ausland, insbesondere in den deutschen Raum.“

2. Jahresrückblick 2016

Ein in vielerlei Hinsicht trauriges Jahr 2016 ist zu Ende -endlich, wie viele Menschen sagen werden. Ein Jahr, das uns die allgegenwärtige Terrorangst brachte, uns – wie im Falle von Aleppo – die Grenzen der Menschlichkeit zeigte und mit absolut unerwarteten Wendungen überraschte, so wie im Falle des „Brexit“ und der Wahl Donald Trumps zum US-Präsidenten. Nicht nur durch die Flüchtlingsthematik wurde in Europa wieder mal die Sinnfrage gestellt, die Fliehkräfte nach links und rechts wurden stärker.

Aus wirtschaftlicher Sicht war 2016 relativ unspektakulär. Die weltweite Nullzinspolitik wurde fortgesetzt, der wirtschaftliche Aufschwung in den meisten Kernländern lässt weiter auf sich warten, die Inflation verharrte auf niedrigem Niveau. Die EZB hat die „Bazooka“ ausgepackt und nahezu alles Mögliche unternommen, um das Kreditwachstum zu fördern und die Inflation anzuschieben. Beides mit überschaubarem Erfolg. Und trotz der permanenten Erwartungshaltung einer FED-Leitzinserhöhung haben sich die Aktienmärkte überwiegend positiv entwickelt – dem Mangel an Veranlagungsalternativen sei Dank.

Mit dem vergangenen Jahr, dem sechsten seit unserer Gründung, verbinden wir bei Independent Capital einen neuerlichen Zuwachs an Kunden und Transaktions-volumina.

Die Motivation der Emittenten war geprägt vom Bedarf nach Liquiditätssicherheit, wie der vorzeitigen Refinanzierung von bestehenden Kapitalmarkt-fälligkeiten und einem weitestmöglichen Ausschluss von außerordentlichen Kündigungsrechten der Investoren, sowie vom Bestreben der Diversifikation der Kapitalgeber. Der spezifische Mehrwert von Independent Capital ist dabei unsere Unabhängigkeit, die genaue Kenntnis der Situation auf der Investorenseite und der Zugang zu den wesentlichen Entscheidungsträgern dieser Investoren. Durch die gezielte Ansprache und die effiziente Informations-weitergabe können dann positive Investitions-entscheidungen herbeigeführt werden. Dabei ist es uns auch gelungen, für unsere Kunden die Platzierungs-volumina über die herkömmlichen Kapitalmarkt-transaktionen hinaus aufzustocken.

Bei Finanzierungen der öffentlichen Hand ist man jedoch insbesondere bei deutschen Investoren aufgrund der „Heta-Problematik“ auf Zurückhaltung gestoßen. Es kam geradezu einheitlich zu Absagen, bei Transaktionen mit österreichischen Namen mitzumachen. Begründet wurde das durchwegs, bis zu den letzten Entscheidungsträgern, mit dem „Reputationsrisiko“ nach den Ausfällen staatlich garantierter Papiere in Kärnten. Mit der Einigung zur „Heta-Problematik“ sehen wir einen Silberstreif am Horizont und sind zuversichtlich, im Jahr 2017 auch wieder mit deutschen Investoren an die Platzierungsvolumina der Zeit vor Februar 2015 heranzukommen. Derzeit sind wir bereits mit zwei solchen Transaktionen mandatiert.

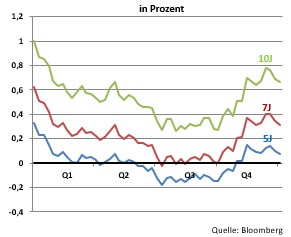

EUR Midswap Sätze 2016

2016 war das Marktumfeld für Emittenten besonders attraktiv. Die Benchmark Zinsen für fünf, sieben und zehn Jahre (der EUR Midswap Satz) sind im ersten Halbjahr 2016 kontinuierlich gefallen und erreichten im dritten Quartal den bisher tiefsten Referenzwert für mittel- bis langfristige Kapitalmarkttransaktionen. Im vierten Quartal sind die Zinsen aufgrund der Impulse aus den USA (Erwartungen eines Zinsanstiegs und der lockeren Budgetpolitik der Trump Administration) wieder gestiegen.

In diesem Marktumfeld haben wir im Juli und September einige Fremdkapitaltransaktionen mit mittel- bis langfristigen Laufzeiten abgeschlossen, im Nachhinein betrachtet zu einem besonders attraktiven Zeitpunkt.

Die Emissionen 2016 waren auch von einer gewissen Flexibilität bei den Finanzierungsinstrumenten geprägt. Während Versicherungen privat platzierte Inhaber-schuldverschreibungen (mit ISIN) nachfragen, steht bei Banken das Instrument Schuldscheindarlehen oder auch der Kreditvertrag im Vordergrund. Mit einer flexiblen Vorgangsweise je nach Investorengruppe konnten bei Emissionen die Diversifikation der Investoren und der Emissionserlös maximiert werden. Vom wirtschaftlichen Gehalt her (Liquiditätssicherheit und Finanzierungs-bedingungen) wurden diese Instrumente aus Sicht der Emittenten allerdings gleichwertig ausgestaltet. Independent Capital konnte durch diesen spezifischen Ansatz mit dem entsprechenden Knowhow im Hinblick auf die Erfüllung der Bedürfnisse von Unternehmen und Investoren eine Win-win Situation für alle Beteiligten schaffen.

Zusammenfassend war für unsere Kunden der strategische Ansatz von Independent Capital ein echter Mehrwert in der Durchführung von Finanzierungs-transaktionen. 2016 war das Jahr der sehr attraktiven niedrigen Finanzierungszinsen für österreichische Unter-nehmen und das Jahr der Inlandsfinanzierung für die von uns betreuten österreichischen Gebietskörperschaften.

3. Jahresausblick 2017

Was ist für 2017 zu erwarten? Über allem schwebt die Gefahr der weiteren Destabilisierung in Europa. Entscheidende Wahlen wie in Deutschland stehen auf der Agenda und es ist mit viel Populismus zu rechnen. „In einer immer komplexeren Welt sucht der Mensch nach immer einfacheren Antworten“ hat vor kurzem ein schlauer Journalist in der Süddeutschen Zeitung geschrieben und „make America great again“ ist geradezu ein Musterbeispiel, wie sich das ausnutzen lässt. Es ist in der Tat zu beobachten: Die als „Heils-versprechen der Gegenwart“ gefeierten Themen wie Globalisierung, Digitalisierung und multikulturelle Gesellschaften machen vielen Menschen in der Zwischenzeit Angst. Und wirken damit kontraproduktiv, wie eine Zentrifugalkraft zum europäischen Gedanken. Das wird uns 2017 ganz sicher als globales Thema begleiten.

An den Finanzmärkten wird das dominante Thema die Zinswende sein, wenngleich ein starker Anstieg der Zinsen weder in den USA und erst recht nicht in der Eurozone zu erwarten ist. Zu gering ist die weltweite Nachfrage nach Geld, zu eng bleibt der Rahmen für einen möglichen Preisauftrieb. Die Aktienmärkte dürften durch die geringen Opportunitätskosten gut unterstützt bleiben, wie auch der US-Dollar durch die klarere Notenbankpolitik der FED.

Und Österreich? Die Nachwirkungen der Causa „Heta“ (Details dazu im Anhang in diesem Newsletter) sind noch immer deutlich zu spüren, bei vielen der klassischen Investoren in Deutschland bleiben Titel aus Österreich – insbesondere Titel der öffentlichen Hand – ein rotes Tuch. Noch ist das Vertrauen in den Finanzplatz Österreich nicht gänzlich zurückgekehrt, dazu bedarf es weiterer Aufklärung und vor allem viel Zeit. Der Rendite-Pick-Up gegenüber der Benchmark Deutschland ist aber hilfreich, die Nachfrage nach Unternehmensanleihen aus Österreich steigt spürbar. Wir bei Independent Capital werden Österreich jedenfalls bestmöglich promoten. Ein kleines Hilfsmittel dazu sind die von uns neu entwickelten Indikatoren IC gov und IC corp, die die Performance österreichischer Titel im direkten Vergleich mit Deutschland zeigen.

Ein global gesehen also eher unsicheres 2017, viele politische Themen, weiterhin niedrige Zinsen und ein verhaltenes Kreditwachstum. Österreich hat die Chance, sich als (wieder) zuverlässiger Kapitalmarktteilnehmer zu etablieren, wenn wir es schaffen, transparent und klar aufzutreten.

4. Neue Independent Capital Indikatoren

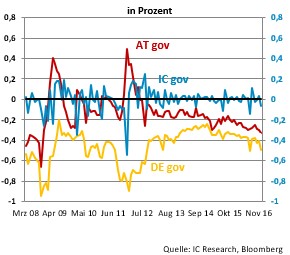

Mit Beginn des Jahres 2017 stellen wir zwei neue Indikatoren vor, die aufzeigen, wie sich der österreichische Kapitalmarkt im Vergleich zu Deutschland entwickelt hat. IC gov und IC corp geben Ihnen einen schnellen Überblick über die Performance österreichischer Staatsanleihen und österreichischer Corporate Bonds.

IC gov Indikator

Der IC („Independent Capital“) gov Indikator beschreibt die Veränderung des Assetswap-Spreads (Kreditrisiko-aufschlags) von Staatsanleihen aus Österreich im Vergleich zur entsprechenden Spreadveränderung deutscher Staatsanleihen. Die absolute Veränderung des Zinsniveaus spielt hierbei keine Rolle. Der IC gov Indikator umfasst zwei Portfolios: jeweils für Deutsch-land und Österreich drei gleichgewichtete Staatsanleihen mit Laufzeiten von 2, 5 und 10 Jahren.

Zur Interpretation: Bei einem geringeren Spreadanstieg von österreichischen Staatsanleihen im Vergleich zu deutschen Staatsanleihen zeichnet der IC gov eine Outperformance von österreichischen Staatsanleihen (IC Index >0). Umgekehrt wird eine Underperformance (IC Index <0) dargestellt, wenn sich die Spreads in Österreich im Vergleich ausweiten. Somit entspricht eine Outperformance des IC gov einer Verminderung des Kreditrisikoaufschlages und damit einer vom Markt eingepreisten Bonitätsverbesserung von öster-reichischen Staatsanleihen im Vergleich zu Deutschland.

Die Datenbank hat es uns ermöglicht, eine Zeitspanne von knapp 9 Jahren zu erfassen. Deutlich zu sehen sind die großen Ausschläge in der Zeit der Finanz- und Staatenkrise, aber auch die Erholung, die über die letzten Jahre stattgefunden hat. Die meisten Ausschläge sind sehr gut zu erklären und passen zum allgemeinen Umfeld.

Im Dezember 2009 gab die Hypo Alpe Adria Bank bekannt, EUR 1,5 Mrd. Zuschuss für ihre Bilanzierung zu benötigen und wurde daraufhin notverstaatlicht. Ein Schock für alle Investoren und eine deutliche Underperformance österreichischer Staatsanleihen war die Folge, wie der IC gov Indikator entsprechend bestätigt.

Ende 2011 verzeichnete der IC gov ebenfalls einen stark erhöhten Risikozuwachs von österreichischen Staatsanleihen im Vergleich zur deutschen Benchmark.

Zurückzuführen ist diese starke Volatilität auf die zugespitzte Eurokrise. Die starke Verflechtung Österreichs – sowohl exportseitig als auch im Bankensektor – mit dem hochverschuldeten Italien, bereitete Investoren Bauchschmerzen. Zusätzlich zeigte man sich besorgt hinsichtlich einer Auslagerung der Schulden von ÖBB und Asfinag zu Lasten von Österreich.

Seit 2014 ist generell ein klarer Abwärtstrend bei den Renditen von Staatsanleihen in Österreich und Deutschland zu beobachten. Positive Konjunkturdaten und die damit verbundenen Spekulationen über mögliche Leitzinserhöhungen führten zwar zwischenzeitlich zu kurzfristigen Ausschlägen nach oben, änderten aber am globalen Trend nichts. Im Oktober 2016 wurde ein All-Time-Low bei den Renditen verzeichnet. In diesem Umfeld haben sich österreichische Staatsanleihen sehr solide entwickelt, die Ausschläge sind deutlich zurückgegangen. Wir können also festhalten, dass sich Österreich wieder stark erholt hat und neben Deutschland im europäischen Raum zu den sehr sicheren Häfen gezählt werden darf.

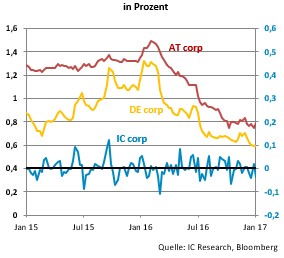

IC corp Indikator

Der IC („Independent Capital“) corp vergleicht die aggregierten Assetswap-Spreads (Kreditrisikoaufschläge) eines Portfolios bestehend aus österreichischen Unternehmensanleihen mit einem Portfolio bestehend aus deutschen Unternehmensanleihen.

Zur Portfoliostruktur: Sowohl das österreichische Portfolio als auch das deutsche Portfolio beinhalten jeweils 15 Unternehmensanleihen. Kriterien zur Aufnahme sind hohe Liquidität, Emissionsdatum vor dem Jänner 2015, unbesichert und endfällig. Alle Unternehmensanleihen sind gleichgewichtet und die Anzahl der Anleihen ist pro Unternehmen auf eine limitiert. Sektorspezifisch hat das österreichische Portfolio einen Überhang von Energieunternehmen, im deutschen Portfolio sind die Bau-und Pharmaindustrie überdurchschnittlich gelistet. Eine größere Diversifikation lässt sich insbesondere beim österreichischen Portfolio kaum erzielen, da es in Österreich nur für wenige Unternehmen ökonomisch sinnvoll ist, die hohen Kosten, die mit einer internationalen Benchmarkanleihe verbunden sind (Roadshow, externes Rating), aufzuwenden.

IC corp Portfolio

Dadurch ist der österreichische Kapitalmarkt auf ein paar wenige Unternehmen konzentriert.

Der beobachtete Zeitraum ist aufgrund der Kriterien des Portfolios natürlich kürzer. Im Jahr 2015 stagnierten die Spreads von österreichischen Corporate Bonds, in Deutschland stiegen sie jedoch. Dies spiegelt sich auch im IC corp wieder, der im Juni und Oktober eine entsprechende Outperformance und somit eine Spreadeinengung (Reduktion der Kreditrisikoaufschläge) von österreichischen Unternehmensanleihen im Vergleich zu Deutschland aufzeigt. Nach einer kurzzeitigen Spreaderhöhung im Jänner 2016 sanken die Unternehmensanleihen-Spreads um bis zu 80 Basispunkte gegen Jahresende. Der absolute Spread zwischen AT corp und DE corp lag Ende 2016 bei über 15 Basispunkten.

Im Zusammenhang mit diesem Newsletter sind wir an einem Feedback unserer Geschäftspartner und Kunden interessiert. Ihre Kommentare sind unter office@independentcapital.at willkommen.

Disclaimer: dieser Newsletter und die darin enthaltenen Informationen sowie alle sonstigen Dokumente und Erklärungen (gemeinsam der „Newsletter“) sind ausschließlich zu Ihrer Information bestimmt, und Independent Capital fordert zu keinen Maßnahmen aufgrund dieses Newsletter auf. Der Newsletter stellt keine Empfehlung seitens oder hinsichtlich Independent Capital dar.

Die hierin abgegebenen Auffassungen stellen nicht ausschließlich die Meinung von Independent Capital dar. Der Newsletter wurde aufgrund von Informationen erstellt, die Independent Capital für zuverlässig hält, doch sichert Independent Capital weder ausdrücklich noch stillschweigend die Richtigkeit, Vollständigkeit und Eignung für einen bestimmten Zweck zu, und sie sollte als solche auch nicht herangezogen werden.

Der vorliegende Newsletter darf ohne vorherige schriftliche Zustimmung von Independent Capital weder insgesamt noch in Teilen kopiert, verteilt, weitergegeben oder anderweitig direkt oder indirekt von einem Empfänger an einen fremden Dritten übermittelt werden. Die Inhalte unterliegen einer Verschwiegenheitsverpflichtung.

Impressum: Independent Capital GmbH, 1010 Wien, Singerstraße 2,

T +43 1 532 3100, office@independentcapital.at

Geschäftsführung: Christian Büttner, Leonhard Fragner, Tim Geißler, Reno Kroboth

Firmenbuchnummer: FN 356329p

Copyright: Independent Capital GmbH, www.independentcapital.at