Sehr geehrte Geschäftspartner! Liebe Kunden!

Die letzten Wochen waren besonders von geopolitischen und makroökonomischen Themen geprägt. Gerade in unsicheren Zeiten wie diesen vertrauen unsere Kunden auf unseren umfänglichen Marktüberblick und unsere aktuellen Einschätzungen.

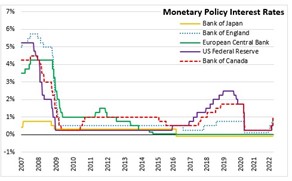

Für das Jahr 2022 scheint laut Experten eine mögliche Trendwende in der Zinspolitik der Europäische Zentralbank („EZB“) unmittelbar bevorzustehen. Die bisherige Niedrigzinspolitik der letzten 13 Jahre ermöglichte es Unternehmen, zu günstigen Finanzierungskonditionen Liquidität zu beschaffen und diente primär der Erholung der Wirtschaftskraft. Während der Corona-Krise wurden seitens der Zentralbanken weitere Maßnahmen in der Geldpolitik ergriffen, einerseits durch das Senken der Leitzinssätze, andererseits durch Anleihekaufprogramme. Aufgrund der Stabilisierung der Wirtschaft nach der Pandemie und der weitaus höher als gedachten Inflation begannen Zentralbanken auf der ganzen Welt in den letzten Monaten ihre lockere Geldpolitik zurückzufahren.

Gerade für Unternehmen ist es von großer Bedeutung, welche Auswirkungen diese Zentralbankenpolitik auf zukünftige Finanzierungen und die verfügbare Liquidität im Banken- und Kapitalmarkt haben könnte. Viele Unternehmer stellen sich derzeit die Frage, ob sie jetzt noch „auf Vorrat“ eine Finanzierung abschließen oder lieber abwarten sollten, um ein besseres Bild der Situation zu erhalten. Bei Bedarf unterstützen wir unsere Kunden gerne direkt bei der Liquiditätsbeschaffung, um deren finanziellen Handlungsspielraum zu sichern oder zu erweitern.

Deshalb geben wir Ihnen in unserem aktuellen Newsletter einen Überblick über die möglichen Entwicklungen der allgemeinen Liquiditätssituation und Liquiditätsrisiken, mit denen Unternehmen zukünftig rechnen müssen. Wir zeigen, welche Auswirkungen die EZB-Politik auf die Wirtschaft und die Liquiditätssituation haben könnten. Weiters wollen wir in unserer wiederkehrenden Rubrik „Sustainable Finance – IC Indicators und Newsflash“ einen Überblick zu den neuesten Entwicklungen im Bereich Green Finance geben.

Liquidität, die Rolle der EZB und steigende Zinsen

Prinzipiell kann man das Thema Liquiditätsbeschaffung aus einem unternehmensinternen Blickwinkel oder auch aus gesamtwirtschaftlicher Sicht betrachten. Im Unternehmen bezeichnet der Begriff Liquidität die flüssigen Mittel, die ein Unternehmen verwenden kann, um seine gegenwärtigen und künftigen Zahlungen und sonstigen Verpflichtungen zu erfüllen. Eine ausreichende Liquidität, ist für den Fortbestand des Unternehmens von entscheidender Bedeutung.

Makroökonomisch bezeichnet der Begriff Liquidität die gesamte vorhandene Geldmenge, die im Umlauf ist. Wichtig ist dabei die Geldpolitik der Zentralbanken, die mit ihren Maßnahmen, die für Markteilnehmer zur Verfügung stehende Liquidität beeinflusst.

Das Liquiditätsrisiko umschreibt daher die Problematik, Liquidität gar nicht oder nicht im nötigen Ausmaß zu bekommen. Allgemein kann das Liquiditätsrisiko in mehrere Kategorien aufgeteilt werden:

- Liquiditätsrisiko im engeren Sinne: Das Risiko, Zahlungsverpflichtungen zum Zeitpunkt der Fälligkeit nicht nachkommen zu können

- Refinanzierungsrisiko: Das Risiko, bei Bedarf nicht ausreichend Liquidität oder nur zu ungünstigen Konditionen beschaffen zu können

- Marktliquiditätsrisiko: Das Risiko, aufgrund unzulänglicher Markttiefe oder Marktstörungen, Geschäfte nicht oder nur mit Verlusten auflösen, verlängern oder glattstellen zu können (Dieses betrifft Unternehmen, im Gegensatz zu Banken, nur indirekt, da es sich eher auf Handelsteilnehmer im Kapitalmarkt bezieht)

Insbesondere aufgrund der Bedeutung der ersten beiden Kategorien für die Unternehmensfinanzierung geben wir Ihnen in der Folge einen kurzen Überblick zur unternehmensinternen Liquiditätsplanung und einen kurzen Abriss zur Liquiditätsversorgung der EZB, die insbesondere die gesamtwirtschaftliche Situation beeinflusst.

1. Liquiditätsplanung im Unternehmen

Das Liquiditätsmanagement im Unternehmen besteht darin, die Liquidität effektiv zu verwalten und sicherzustellen, dass die Barmittel zur richtigen Zeit am richtigen Ort sind. Um bessere Entscheidungen in Bezug auf die Unternehmensliquidität treffen zu können, müssen die Treasury- und Finanzteams die aktuelle und künftige Liquiditätslage des Unternehmens planen. Dabei werden insbesondere, wie eingangs erwähnt, das Liquiditätsrisiko im engeren Sinne und das Refinanzierungsrisiko berücksichtigt. Eine robuste Liquiditätsplanung muss auch Forderungsausfällen oder Umsatz- bzw. Gewinnrückgängen standhalten.

Gerade aktuelle Themen, wie die steigenden Energie- und Rohstoffpreise, die Probleme in den internationalen Lieferketten und die damit verbundenen Lieferschwierigkeiten, verdeutlichen die Notwendigkeit auch in Krisenzeiten mit ausreichend liquiden Mitteln einen „langen Atem“ zu haben.

2. Makroökonomische Faktoren

Neben dem oben erwähnten unternehmensinternen Blickwinkel spielen unternehmensexterne Faktoren ebenfalls eine wichtige Rolle bei der Liquiditätsbeschaffung. Dabei bestimmen die Zentralbanken mit ihren Instrumenten die zur Verfügung stehende Geldmenge maßgeblich.

2.1. Die Europäische Zentralbank

Grundsätzlich ist die EZB gemeinsam mit den 19 nationalen Zentralbanken des Eurosystems für die Stabilität der Finanzmärkte zuständig. Das Hauptziel der EZB ist die Preisstabilität, und damit sowohl Inflation als auch Deflation zu vermeiden. Stabile Preise tragen dazu bei, dass die Wirtschaft wächst, Arbeitsplätze sicher sind und Konsumenten eine relativ gleichbleibende Kaufkraft besitzen. Das offizielle Inflationsziel der EZB beträgt 2% p.a. In Folge stellen wir Ihnen die geldpolitischen Instrumente vor, welche der EZB zur Erreichung ihres Ziels zur Verfügung stehen.

2.1.1.Festlegung der Leitzinsätze

Die Kernkompetenz der EZB ist die Festlegung der Leitzinsätze. Hier sind drei Leitzinssätze zu unterscheiden:

Der Hauptrefinanzierungszinssatz bestimmt, zu welchem Zinssatz sich Banken Geld bei der EZB leihen können und liegt seit März 2016 auf einem historischen Rekordtief von 0%. Dies hat maßgeblich zum Wirtschaftsaufschwung beigetragen, da Banken dadurch billig Liquidität aufnehmen und schlussendlich kostengünstig an Unternehmen weitergeben können.

Der Einlagezins ist der Zinssatz, zu dem Banken ihre eigenen Mittel bei der EZB anlegen können. Bereits seit Juni 2014 liegt dieser im negativen Bereich und seit 2019 ist er auf einem historischen Tiefststand von minus 0,5%. Dieser negative Zinssatz soll Banken durch Strafzinsen davon abhalten, ihr Geld bei der Zentralbank zu „horten“, sondern incentivieren das Geld stattdessen in Umlauf zu bringen.

Der Spitzenrefinanzierungszinssatz ist jener Zinssatz, zu dem Banken kurzfristig („über Nacht“) Geld bei der EZB leihen können. Dieser liegt zurzeit bei 0,25% und dient Banken, ihren kurzfristigen Kapitalbedarf zu decken, um selbst Liquiditätsengpässe zu vermeiden.

Durch die Festsetzung dieser drei Leitzzinssätze beeinflusst die EZB über die Banken, wieviel Liquidität diese an Unternehmen weitergeben können. Untenstehend finden Sie eine Graifk zu der Entwicklung der Hauptrefinanzierungszinssätze ausgewählter Zentralbanken seit 2007.

2.1.2. Offenmarktgeschäfte

Das Hauptinstrument der EZB um aktiv die am Markt vorhandene Liquidität zu steuern sind die sogenannten Offenmarktgeschäfte. Angestrebt wird ein Gleichgewicht von Liquiditätsangebot und Liquiditätsnachfrage bei gewünschtem Zinsniveau. Prinzipiell bezeichnen Offenmarktgeschäfte Käufe oder Verkäufe von Wertpapieren im Kapitalmarkt durch die Zentralbank, die genaue Ausgestaltung dieser Geschäfte kann stark variieren. Die beiden wichtigsten Offenmarktgeschäfte sind das kurzfristige Hauptrefinanzierungsgeschäft („Haupttender“) und die Refinanzierungsgeschäfte mit einer Laufzeit von drei Monaten. Kauft die Zentralbank einer Bank im Zuge eines Offenmarktgeschäfts Wertpapiere ab, stellt sie dieser im Gegenzug Liquidität bereit, welche diese wiederum zur Kreditvergabe nutzen kann. Verkauft die Zentralbank das Wertpapier wieder, reduziert sich die Geldmenge im Bankensystem und es steht weniger Liquidität zur Verfügung. Durch die Offenmarktpolitik beeinflusst die EZB direkt die Geldschöpfung der Kreditinstitute und damit die Geldmenge.

2.1.3. Unterhaltung von Mindestreserven

Banken im Euroraum sind verpflichtet, „Mindestreserven“ bei ihren nationalen Zentralbanken zu halten. Diese Mindestreserven sollen bei einem Abfluss von Einlagen das Liquiditätsrisiko der Banken selbst abfedern. Die Banken müssen sicherstellen, dass sie die Mindestreserveanforderungen erfüllen. Bis Januar 2012 hatten Banken eine Mindestreservepflicht von 2 % für bestimmte Verbindlichkeiten (hauptsächlich Kundeneinlagen), seither ist der Satz auf 1% gesunken.

Durch Änderung der Mindestreservepflicht kann die EZB freie Liquidität am Geldmarkt verknappen oder vergrößern. Wenn der Mindestreservesatz gesenkt wird, steht den Banken mehr Liquidität zur Verfügung, was dazu führt, dass die Nachfrage nach Geldmitteln der Zentralbanken zurückgeht und die Zinsen sinken. Umgekehrt werden bei einer Anhebung des Mindestreservesatzes mehr Mittel in der Zentralbank gebunden, was zu steigenden Zinsen führt.

2.1.4. Längerfristige Refinanzierungsgeschäfte

Im Juni 2014 kündigte die EZB eine Reihe von gezielten langfristigen Refinanzierungsgeschäften (englisch „TLTRO“) an, die die Kreditvergabe der Banken an Unternehmen fördern sollen. Dabei vergibt die EZB besonders günstige längerfristige Kredite an Banken als Anreiz dafür, diese nachweislich an Unternehmen und private Haushalte weiterzugeben. Als Reaktion auf die Corona-Pandemie beschloss die EZB, die Bedingungen für die verbleibenden TLTRO-III-Geschäfte zu lockern und den geltenden Zinssatz vorübergehend weiter zu senken, um Unternehmen weiterhin günstige Kredite zu ermöglichen. Im März 2022 wurde nunmehr angekündigt, all diese Lockerungen wieder graduell aufzuheben und auf die Risikostandards vor der Pandemie zurückzukehren. Da außerdem erste Tranchen der TLTRO-III-Geschäfte mit Ende dieses Jahres auszulaufen beginnen, könnte dies den Zugang zu Liquidität für Unternehmen erschweren.

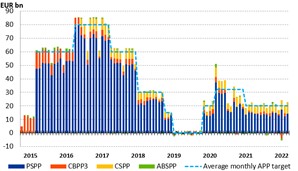

2.1.5. Anleihekaufprogramme (Quantitative Easing)

Eines der neuesten und mittlerweile wichtigsten Instrumente der Zentralbanken zum Krisenmanagement sind ihre Anleihekaufprogramme. Während in anderen Ländern erstmals nach der Finanzkrise 2008 Quantitative Easing („QE“) eingeführt wurde, implementierte die EZB ihre ersten Kaufprogramme 2015. Das sogenannte Asset Purchase Programme („APP“) wurde seit 2015, mit einer kurzen Pause im Jahr 2019, durchwegs in verschiedenen Formen und Ausmaßen fortgeführt. Ab Ende dieses Jahres soll es zu keiner weiteren Ausweitung des Programms kommen, das bereits bestehende Volumen soll jedoch vorerst weiterhin reinvestiert werden.

Während Zentralbanken bei ihren üblichen Offenmarktgeschäften kurzfristige Wertpapiere kaufen, ist bei QE sowohl der Zweck als auch der Mechanismus anders. Die Zentralbank kauft Wertpapiere verschiedener Art, wie z.B. langfristige Staatsanleihen, private Wertpapiere oder Wertpapiere in einem bestimmten Marktbereich, der nach Ansicht der Zentralbank unterstützt werden muss. Dadurch fließt nicht nur mehr Geld in das System, sondern auch die jeweiligen Renditen werden weiter gesenkt. Da die Aktiva der Zentralbank bei QE verschiedene Arten von langfristigen Wertpapieren umfassen, ist die Zentralbank selbst einem höheren Kreditrisiko ausgesetzt.

In der Corona-Krise implementierte die EZB im Euroraum zusätzlich zum bestehenden APP im März 2020 ein weiteres Anleihekaufprogramm, das Pandemic Emergency Purchase Programme („PEPP“). Unter dem PEPP wurden zwischen März 2020 und März 2022 EUR 1,85 Billionen an gedeckten Schuldverschreibungen, Unternehmensanleihen, Geldmarktpapieren und Wertpapieren des öffentlichen Sektors angekauft. Das führte zu einem drastischen Anstieg der im Markt befindlichen Liquidität. Dadurch stabilisierte sich die Liquiditätssituation in Europa, die Zentralbanken waren also quasi ein „Retter in der Not“. Während die EZB durch ihre APP´s die Nachfrage nach Staatsanleihen und anderen Wertpapieren enorm gesteigert hat und somit die Renditen der Papiere künstlich niedrig gehalten hat, bleibt abzuwarten, ob es nach Einschränkung der Programme ausreichend Käufer anstelle der EZB geben wird, oder ob die Renditen deutlich steigen werden.

3. Ausblick

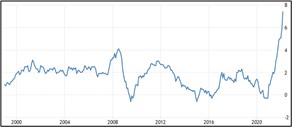

Die EZB beeinflusst mit ihren verschiedenen Instrumenten die Liquiditätssituation maßgeblich. Dadurch soll Geld in den Wirtschaftskreislauf gepumpt werden, welches wiederum über die Banken den Unternehmen zugutekommt. Während sich die meisten Experten einig sind, dass die sehr lockere Geldpolitik während der Corona-Pandemie notwendig war, um die Wirtschaft vor einem Zusammenbruch zu bewahren, zeigen sich nun auch deutliche Nebenwirkungen dieses Eingreifens. Im März 2022 erreichte die Inflation eine neuen Rekordwert von 7,4%, der höchste Wert seit der Einführung des Euros 1999.

Ein Teil der Inflation ist in den seit Anfang der Corona-Pandemie bestehenden Lieferschwierigkeiten und den steigenden Energiepreise aufgrund der geopolitischen Unsicherheiten begründet, dennoch ist es nicht abzustreiten, dass eine derartige Ausweitung der Geldmenge unweigerlich auch einen Einfluss auf die Inflation.

Daher scheinen die meisten Zentralbanken mehr als zwei Jahre nach Beginn der Pandemie ihren Fokus nun auf das Problem der steigenden Inflation zu legen und beginnen langsam ihre Geldpolitik restriktiver zu gestalten. In den USA und in Großbritannien wurde die Zinswende bereits eingeleitet. Auch im Euroraum sind sich die Experten zunehmend einig, dass die erste Zinserhöhung nach sechs Jahren Nullzinspolitik im Herbst, direkt nach dem Auslaufen des regulären APP der EZB, stattfinden wird. Festzuhalten ist also, auch wenn der genaue Fahrplan noch nicht feststeht, wird auch im Euroraum die Geldpolitik in naher Zukunft wesentlich restriktiver ausfallen.

4. Schlussfolgerung

Die absehbaren geldpolitischen Maßnahmen der EZB werden wohl deutliche Auswirkungen auf die Liquiditätssituation der Banken haben und daher indirekt die Verfügbarkeit von Krediten für Unternehmen einschränken. Sobald den Banken weniger Liquidität zur Verfügung steht, führt dies üblicherweise zu höheren Ansprüchen in der Risikobewertung bzw. den Kreditbedingungen und zu höheren Margenanforderungen. Was bei der lockeren Geldpolitik der vergangenen Jahre ein Käufermarkt mit extrem günstigen Kreditbedingungen war, kann sich schnell in einen Verkäufermarkt drehen. Verbunden mit den aktuellen geopolitischen Unsicherheiten sollte aus Unternehmenssicht ein etwaiger Finanzierungsbedarf im Sinne der Liquiditätssicherheit möglichst bald gedeckt werden.

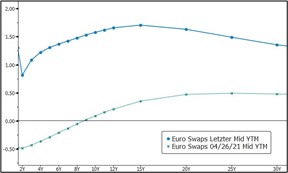

Ein kurzer Blick auf die aktuellen Zinskurve zeigt, wie sich die Erwartungshaltung hin zu einer restriktiveren Liquiditätsversorgung bereits formt. Während um diese Zeit letzten Jahres die EUR-Zinsswap-Sätze von 1-Jahr bis 8-Jahre noch durchwegs negativ waren und der 10-Jahres Swap gerade einmal bei 0,08% lag, sind heute alle Swaps wieder im positiven Bereich und der 10-Jahres Swap steht bereits bei 1,59%.

Obwohl niemand endgültig vorhersagen kann, ob der derzeitige Zinsanstieg eine temporäre Überreaktion darstellt oder ob der Anstieg über alle Laufzeiten kontinuierlich weitergeht, verdeutlicht der Kapitalmarkt bereits, wie wichtig es ist, eine Finanzierung zu sichern und Zinskonditionen festzuschreiben. Auch bezogen auf die unsicheren wirtschaftlichen Aussichten ist es ratsam, Liquidität aufzustocken, solange das Unternehmen wirtschaftlich gut aufgestellt ist und solide Ergebnisse noch eine günstige Finanzierung ermöglichen. Oftmals werden Finanzierungen erst geplant, wenn ein akuter Liquiditätsbedarf besteht, jedoch kann gerade dann die Risikobeurteilung von Unternehmen seitens der Banken und anderer Investoren die Geldaufnahme erschweren.

In Anbetracht der stark steigenden Zinssätze, noch im Vorfeld der effektiven Anhebung der Leitzinsen durch die EZB, ist ein durchdachter, analytischer Prozess des zukünftigen Liquiditätsbedarfs ratsam. Insbesondere sollte vor dem Hintergrund einer restriktiveren Geldpolitik eruiert werden, ob ausreichend Liquiditätspolster im Unternehmen vorhanden sind. Unserer Erfahrung nach ist es essenziell, rechtzeitig gut gesicherte, langfristige Liquidität zu vorteilhaften Konditionen und Rahmenbedingungen zu erhalten. Gerne unterstützen wir Sie bei der genauen Planung und beraten Sie bei der Auswahl des richtigen Finanzierungsinstruments und vor allem des richtigen Zeitpunkts, um eine Transaktion erfolgreich abzuschließen.

Sustainable Finance – IC Indicators und Newsflash

Wie bereits in den einleitenden Worten zum Newsletter erwähnt, möchten wir Ihnen im folgenden Abschnitt einen regelmäßig wiederkehrenden Überblick zum Thema Green Finance verschaffen. Der Schwerpunkt ist dabei auf die DACH Region gesetzt.

1. IC Indicators

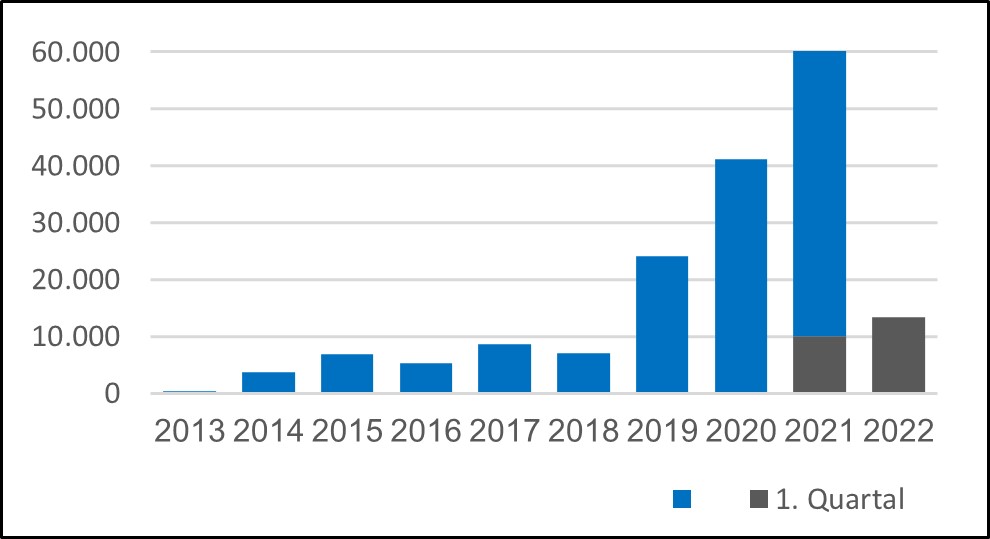

Emissionsvolumen begebener Green Bonds der DACH-Region aus den Jahren 2013 bis 2022

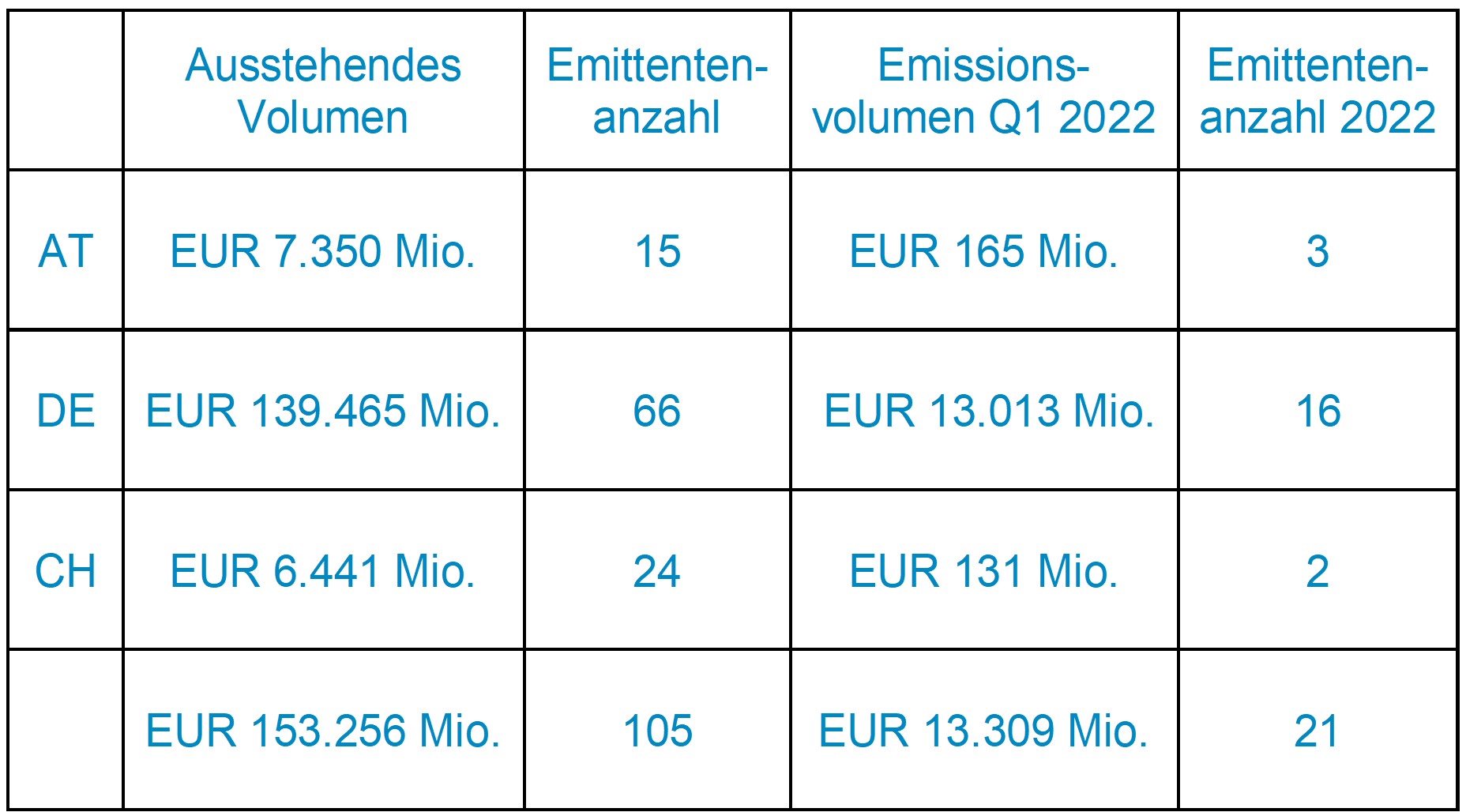

Details zum derzeit ausstehenden Green Bond-Transaktionsvolumen (länderspezifisch und gesamt)

Ausgewählte ESG-linked Schuldscheinemissionen des ersten Quartals 2022

2. Newsflash

Im Zusammenhang mit Nachhaltigkeitsregulierungen hat sich in diesem Quartal einiges getan. Mit 23. Februar veröffentlichte die Europäische Kommission ihren Vorschlag zu einer Richtlinie über Nachhaltigkeitspflichten von Unternehmen, die diese im Rahmen ihrer Corporate Governance integrieren sollen. Einen Tag später publizierte der Europäische Rat seinen Standpunkt zur Corporate Sustainability Reporting Directive, welche die Nachhaltigkeitsberichterstattung regeln soll. Am 28. Februar stand dann auch der finale Entwurf zur sozialen Taxonomie fest und wurde von der Europäischen Kommission veröffentlicht.

Corporate Sustainability Due Diligence Directive

Im Rahmen der „Initiative für nachhaltige Unternehmensführung“ verfolgt die Europäische Kommission das Ziel, den EU-Rechtsrahmen für Gesellschaftsrecht und Corporate Governance zu verbessern und EU-weit einheitlich im Rahmen einer Richtlinie zu gestalten. Mit 23. Februar veröffentlichte die Europäische Kommission nun ihren Entwurf. Dieser sieht Sorgfaltspflichten sowie die verbindliche Einbindung nachhaltiger Ziele in die Unternehmensstrategie vor. Der Vorschlag muss zunächst vom Europäischen Rat angenommen werden. Danach haben die Mitgliedsstaaten zwei Jahre Zeit, um die Richtlinie in nationales Recht umzusetzen. Lesen Sie zu dem Thema auch in unserer Präsentation „Sustainable Finance aus Sicht der Praxis“

Corporate Sustainability Reporting Directive

Nachdem die Europäische Kommission im April vergangenen Jahres ihren finalen Entwurf veröffentlichte, legte nun auch der Europäische Rat seinen Standpunkt zur Reporting Directive fest. Die Richtlinie soll die derzeit gültige Non-Financial Reporting Directive (NFRD) ersetzen und für Unternehmen, die derzeit der NFRD unterliegen, nach Standpunkt des Europäischen Rates, erstmals für Geschäftsjahre ab dem 01. Jänner 2024 anwendbar sein. Außerdem werden in den Folgejahren die Berichtspflichten, erstmals, über PIEs hinaus, auf alle großen Unternehmen und dann auch auf börsennotierte KMUs erweitert. Die Gespräche mit dem Europäischen Parlament sollen noch im Frühjahr 2022 beginnen. Lesen Sie auch dazu ebenfalls mehr in unserer Präsentation „Sustainable Finance aus Sicht der Praxis“.

Soziale Taxonomie

Wie wir bereits berichteten, sieht der Entwurf der Taxonomie-Verordnung in Art. 26.2 (a) eine Erweiterung der ökologischen Taxonomie um soziale Aspekte vor. Mit 28. Februar wurde nun der finale Entwurf durch die Europäische Kommission veröffentlicht. Nach wie vor offen ist, ob die soziale Taxonomie als eigenes Instrument bestehen oder mit der ökologischen Taxonomie verbunden wird. Erfahren sie mehr zu dem Thema in der Oktober-Ausgabe 2021 unseres Newsletters Nr. 39

Im Zusammenhang mit diesem Newsletter sind wir an einem Feedback unserer Geschäftspartner und Kunden interessiert. Ihre Kommentare sind unter office@independentcapital.at willkommen.

Disclaimer

Dieser Newsletter und die darin enthaltenen Informationen sowie alle sonstigen Dokumente und Erklärungen (gemeinsam der „Newsletter“) sind ausschließlich zu Ihrer Information bestimmt, und Independent Capital fordert zu keinen Maßnahmen aufgrund dieses Newsletters auf. Der Newsletter stellt keine Empfehlung seitens oder hinsichtlich Independent Capital dar. Die hierin abgegebenen Auffassungen stellen nicht ausschließlich die Meinung von Independent Capital dar. Der Newsletter wurde aufgrund von Informationen erstellt, die Independent Capital für zuverlässig hält, doch sichert Independent Capital weder ausdrücklich noch stillschweigend die Richtigkeit, Vollständigkeit und Eignung für einen bestimmten Zweck zu, und sie sollte als solche auch nicht herangezogen werden. Der vorliegende Newsletter darf ohne vorherige schriftliche Zustimmung von Independent Capital weder insgesamt noch in Teilen kopiert, verteilt, weitergegeben oder anderweitig direkt oder indirekt von einem Empfänger an einen fremden Dritten übermittelt werden. Die Inhalte unterliegen einer Verschwiegenheitsverpflichtung.

Impressum: Independent Capital GmbH 1010 Wien, Singerstraße 2

T: +43 1 532 3100 E: office@independentcapital.at

Geschäftsführung: Christian Büttner, Alexander Krings, Franz Pruckner

Firmenbuchnummer: FN 356329p

Copyright: Independent Capital GmbH www.independentcapital.at