Sehr geehrte Geschäftspartner! Liebe Kunden!

Nach einem turbulenten, durch das weltweit allgegenwärtige Coronavirus geprägten ersten Halbjahr 2020, das auch Österreichs Wirtschaftsleben vor große Herausforderungen gestellt hat, sieht man nun nach und nach Licht am Ende des Tunnels. Die langsame Stabilisierung der Lage in Österreich erlaubt eine schrittweise Lockerung der Maßnahmen, während durch Setzung diverser marktstimulierender Anreize mit Nachdruck versucht wird, die Wirtschaft wieder anzukurbeln.

Independent Capital hat sich in diesen letzten Monaten einmal mehr als unterstützende Kraft in schwierigen Zeiten bewiesen, und stand Österreichs Unternehmen und Gebietskörperschaften in allen Finanzierungsfragen beratend zur Seite. Im zweiten Quartal wurden, trotz erschwerter Bedingungen, Fremdkapitaltransaktionen erfolgreich abgeschlossen, sodass wir nunmehr auf ein platziertes Transaktionsvolumen von EUR 3,3 Mrd. seit Gründung unseres Unternehmens zurückblicken können. Durch unsere langjährige Erfahrung am Kapitalmarkt und in der Kommunikation mit Investoren, konnten wir bei einer Vielzahl an Anfragen unserer Kunden Finanzmittel zu nach wie vor vorteilhaften Konditionen beschaffen. Wichtige Themen waren die rasche Deckung des Liquiditätsbedarfs, Sicherstellung der teilweise angreifbar gewordenen, bestehenden Finanzierungen und der Abschluss OeKB- und KfW-geförderter Kredite. Darüber hinaus konnte Independent Capital seine Kunden in einem schwieriger gewordenen Umfeld beim Abschluss anstehender Verlängerungen/Refinanzierungen sowie bei der Finanzierung neuer Vorhaben unterstützen und so für seine Kunden stabile Rahmenbedingungen, beziehungsweise neue Möglichkeiten schaffen.

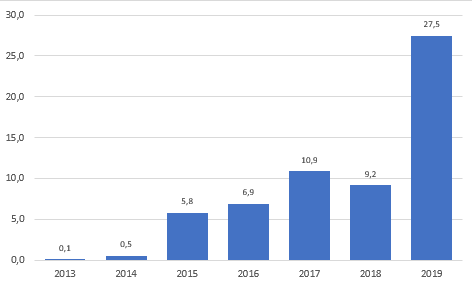

Trotz der aktuell noch immer vorhandenen Präsenz des Risikofaktors COVID-19, sollte zukünftig nicht nur an diesen, sondern auch an etwaige Verhaltensänderungen der Anleger am Kapitalmarkt gedacht werden. In diesem Zusammenhang möchten wir Ihre Aufmerksamkeit in diesem Newsletter auf das Thema „Sustainable Finance“ lenken. Dieses wurde durch das Virus zwar temporär in den Hintergrund versetzt, hat jedoch keineswegs an Relevanz verloren und zeigt nach wie vor einen starken, steigenden Trend. Die Tatsache, dass 2019 mehr als ein Dreifaches des Transaktionsvolumens des vorangegangenen Jahres verzeichnet wurde, sollte den massiven Anstieg an Beliebtheit der „Grünen Finanzinstrumente“ klar verdeutlichen.

Sustainable Finance für Unternehmen: eine Zusammenfassung

Emissionen und Abschlüsse im Sustainable Finance Bereich haben in Europa und speziell auch im deutschsprachigen Raum in den letzten Jahren stark zugenommen. Dieser Trend erstreckte sich, zeitlich versetzt, über alle für Unternehmen interessante Finanzierungsinstrumente wie Bonds, Schuldscheindarlehen und Kredite. Gerade in den letzten beiden Jahren hat dabei die Dynamik dieser Entwicklung im Bereich Kredit und Schuldscheindarlehen im deutschsprachigen Raum deutlich zugenommen. Es ist davon auszugehen, dass diese Dynamik, die von Deutschland ausging, sich zunehmend auch auf den österreichischen Markt ausweitet, und dieser nun auch für mittelständische Unternehmen in Österreich interessant wird. Hier bildet sich ein neues Segment, das Unternehmen in ihre Finanzierungsüberlegungen einbeziehen sollten. Wir unterstützen Sie gerne dabei.

Aus Sicht der Independent Capital ergeben sich bei nachhaltigen Finanzierungsinstrumenten vor allem drei interessante Aspekte: 1) ein positiver Marketingeffekt bei Investoren, Eigentümern und Kunden, 2) eine Diversifizierung und Verbreiterung der Investorenbasis, 3) Erfahrung im wachsenden Sustainable Finance Segment, was von Vorteil ist, wenn dieses Segment weiterhin an Bedeutung gewinnt oder es später zu einer Einbindung von Nachhaltigkeitskriterien in den regulären Kreditprozess kommen sollte.

Die Dynamik des Themas lässt sich an den Zahlen im Bondmarkt ablesen. Den Anfang im deutschsprachigen Markt machte die Landwirtschaftliche Rentenbank in Frankfurt am Main, im Bondmarkt mit einem Transaktionsvolumen von EUR 50 Mio. im Jahr 2013. Seither stieg die Anzahl der verzeichneten Emissionen auf 158, von insgesamt 57 Emittenten. Das Transaktionsvolumen alleine im letzten Jahr betrug rund EUR 27,5 Mrd. im deutschsprachigen Raum.

Der Markt in Österreich entwickelt sich etwas langsamer, mit insgesamt 18 Emissionen von 10 Emittenten und einem Transaktionsvolumen von insgesamt rund EUR 5,0 Mrd. über die letzten Jahre. Wir erwarten aber auch hier einen stark steigenden Trend in nächster Zeit.

Transaktionsvolumen Green-, Social- und Sustainable Bonds im deutschsprachigen Raum 2013-2019; Quelle: Bloomberg

Während einzelne Unternehmen bereits erste Schritte in den grünen oder nachhaltigen Markt wagen, stellt sich dieser für die Mehrzahl nach wie vor etwas unübersichtlich dar. Die unterschiedlichen Möglichkeiten, Vorteile sowie Rechte und Pflichten im Zusammenhang mit nachhaltigen Finanzierungen sind für viele Unternehmen noch nicht klar. Mit dieser Zusammenfassung möchten wir für unsere Kunden daher einen Überblick verschaffen.

Instrumente des Sustainable Finance

Den Anfang im Sustainable Finance Bereich machte international aber auch im deutschsprachigen Raum der Bondmarkt, hier wurden auch durch die ICMA (International Capital Markets Association) die ersten Schritte unternommen, um die unterschiedlichen Nachhaltigkeitsansätze zu definieren und die Struktur nachhaltiger Finanzierungen zu vereinheitlichen. Mittlerweile orientieren sich Investoren, aber auch andere Verbände (wie die Loan Market Association in Ihren Richtlinien zu nachhaltigen Finanzierungen), an den von der ICMA entwickelten Richtlinien. Es ist daher sinnvoll eine erste Einordnung vor allem anhand der ICMA Regelungen vorzunehmen.

Die ICMA unterscheidet unterschiedliche Gruppen von nachhaltigen Finanzierungsinstrumenten. Neben Environmental, Social and Governance (ESG) Bonds besteht die Option in Green Bonds, Social Bonds oder Sustainability Bonds zu investieren. Angemerkt sei, dass neben diesen selbstverständlich auch die Möglichkeit besteht, Schuldscheindarlehen, Namensschuldverschreibungen, etc. mit grüner Etikette zu versehen. Um die Lesbarkeit zu erhalten verzichten wir allerdings in weiterer Folge auf diese Aufzählung und gehen auf nachhaltige Schuldscheindarlehen und Kredite in einem eigenen Absatz näher ein.

Während als Green-, Social- oder Sustainability- solche Bonds gelten, die sich freiwillig an die Richtlinien der ICMA halten, können ESG Bonds auch Instrumente sein, die von diesen Richtlinien abweichen.

Green Bonds: Als Green Bonds bezeichnet man, laut dem ICMA Guideline Handbook vom Juni 2019, Anleihen, deren Einnahmen für die Finanzierung oder Refinanzierung von Projekten mit erkennbarem Nutzen für die Umwelt verwendet werden. Um als Green Bond zu gelten, müssen die Projekte im Einklang mit den Green Bond Principles (GBP) der ICMA stehen. Die Verbund AG emittierte in 2014 einen Green Bond, dessen Emissionserlöse ausschließlich zur Finanzierung von Projekten im Zusammenhang mit erneuerbaren Energien verwendet wurden. 2018 emittierte die Verbund AG außerdem einen grünen Schuldschein, dessen Einnahmen zu 100% in ein Projekt zur Revitalisierung eines Hochspannungsnetzes in einem Teil von Oberösterreich flossen, in das vor allem erneuerbarer Strom vom Donaukraftwerk Aschach und mehreren Windkraftanlagen eingespeist wird.

Social Bonds: Projekte, die durch die Einnahmen aus Social Bonds finanziert bzw. refinanziert werden, müssen einen erkennbaren sozialen Nutzen aufweisen und vereinbar sein mit den Social Bond Principles der ICMA. So emittierte im Jahr 2017 eine österreichische Bank einen Social Bond, dessen Emissionserlöse für diverse soziale Projekte in den Bereichen Gesundheit, Bildung und sozialer Wohnbau verwendet wurden.

Sustainability Bonds: Diese dienen der Finanzierung bzw. Refinanzierung von Projekten, die sowohl einen sozialen Nutzen haben als auch Umweltvorteile bringen. Diese Projekte müssen sowohl den Green Bond Principles als auch den Social Bond Principles der ICMA entsprechen. Im Vorjahr emittierte die OeKB den ersten Sustainability Bond in Österreich. Die Emissionserlöse werden zu 70% zur (Re-)Finanzierung von Sozialprojekten verwendet. Damit wird etwa in Projekte zur Verbesserung des Gesundheitswesens und der Ausbildungsmöglichkeiten in Entwicklungsländern investiert. Außerdem werden aus den Erlösen KMU-Finanzierungen zur Verbesserung der Arbeitsplatzsituation vergeben und Projekte zum Ausbau der Wasserleitungen und zur Modernisierung der Trinkwasserversorgung finanziert. Die restlichen 30% der Erlöse kommen im Bereich erneuerbare Energien zur Errichtung von klimafreundlichen Stromproduktionsanlagen zum Einsatz.

Die Dokumentation von Green-, Social- und Sustainability Bonds besteht jeweils aus der gewohnten Anleihedokumentation und einem zusätzlichen Framework. Im Framework wird eine Vorgehensweise bezüglich der vier Kernkomponenten der jeweiligen ICMA Principles festgelegt: 1. die klar definierte Verwendung der Emissionserlöse, 2. der Prozess der Projektbewertung und -auswahl, 3. das Management der Erlöse und 4. die Berichterstattung.

ESG Bonds: im Gegensatz zu den oben beschriebenen Green-, Social und Sustainability Bonds sind ESG Bonds weitläufiger und unterliegen nicht verpflichtend den Prinzipien der ICMA. Ein weiterer wesentlicher Unterschied besteht darin, dass die Einnahmen aus Green-, Social oder Sustainability Bonds zu 100% grünen bzw. sozialen Projekten zugeordnet sein müssen, während ESG Bonds auch eine allgemeine Unternehmensfinanzierung darstellen können. Die Konditionen eines ESG Bonds sind meist an vordefinierte Nachhaltigkeitskriterien gekoppelt. Eine geeignete Nachhaltigkeitskennzahl kann zum Beispiel das Sustainability- oder ESG-Rating einer anerkannten Ratingagentur darstellen. Anleihen, deren Konditionen vom ESG-Rating des emittierenden Unternehmens abhängen, werden in der Praxis auch als ESG-linked Bonds bezeichnet. So platzierte ein großes österreichisches Unternehmen im Vorjahr ein ESG-linked Schuldscheindarlehen über EUR 500 Mio. Der vereinbarte Zinssatz fällt oder steigt dabei in Abhängigkeit des Nachhaltigkeitsratings um +/-2,5 Basispunkte.

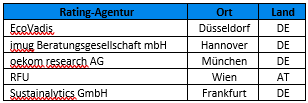

Auf die Durchführung solcher Nachhaltigkeitsratings haben sich einige Ratingagenturen, wie oekom oder Sustainalytics spezialisiert. In der folgenden Abbildung führen wir die wesentlichen Anbieter im deutschsprachigen Raum für Sie auf:

Das Einbeziehen einer externen Ratingagentur in eine entsprechende Bond Emission ist nicht verpflichtend, erhöht aber natürlich die Glaubwürdigkeit und somit die Attraktivität der Instrumente für Investoren. Neben einem allgemeinen Sustainability Rating können die Ratingagenturen auch prüfen, ob die im Framework definierte Vorgehensweise umgesetzt wird. Als Resultat ihrer Prüfung geben sie eine Second-Party Opinion ab, die oft zusammen mit dem Framework auf der Homepage des Emittenten veröffentlicht wird. Auch ein jährliches Reporting ist seitens der Investoren oft erwünscht und kann mit so einer Second-Party Opinion extern bestätigt werden. Daneben bieten die Agenturen auch Unterstützung bei der Formulierung des Frameworks oder die Beurteilung der Konformität eines selbst formulierten Frameworks mit den ICMA Richtlinien an.

Angebot und Nachfrage in Sustainable Finance

Nicht nur die Anzahl an Emissionen im Sustainable Finance Bereich ist in den letzten Jahren gestiegen, sondern zunehmend auch die Diversität des Angebots. Immer mehr Branchen entdecken den Markt für sich. Vor allem im Finanz- und Versorgungssektor (Elektrizität, Gas, Wasser, gemeinnütziger Wohnbau, etc. und die Finanzierung dieser Sektoren durch die Banken) sind nachhaltige oder grüne Emissionen vertreten. Allerdings ist diese Entwicklung noch nicht ausreichend und es klaffen Angebot und Nachfrage, gerade in Bezug auf die Diversität des Angebots, derzeit noch weit auseinander. Dementsprechend sind die Diversifizierungsmöglichkeiten für Investoren nach wie vor zu gering, um das Risiko ausreichend über unterschiedliche Branchen streuen zu können und so unsystematischen Risiken, wie die Unternehmens- und Branchenrisiken der Emittenten, vermeiden zu können. Dadurch ergeben sich gerade für First Mover große Chancen. Nachhaltige Emissionen in weniger typischen Branchen und Sektoren erfahren eine starke Nachfrage und die Emissionen werden häufig überzeichnet.

Den bei weitem größten Teil der Emittenten stellen aktuell Finanzinstitute dar (z.B. Emission des Social Bond der Kommunalkredit oder des Sustainability Bond der OeKB), während Investoren aber gerne mehr privatwirtschaftliche Unternehmen in ihre Portfolios aufnehmen würden. Im Unternehmenssektor kommen die meisten Emissionen aus den Bereichen Energie, Bau und Immobilien sowie Transport. In Summe machen diese ca. 80% der Gesamtemissionen im Unternehmenssektor aus. In einer Umfrage der Climate Bonds Initiative vom November 2019, in der 48 Asset Manager zu diesem Thema befragt wurden, gaben diese an, vor allem in den Bereichen Industrie, Nicht-Basiskonsumgüter, Energie und Materialien mehr grüne Emissionen sehen zu wollen.

Die Studie zeigt außerdem, dass sich Sustainable Investment im Allgemeinen immer stärker durchsetzt. Die Mehrheit der Investoren gab an, bei kompetitiven Konditionen, grüne Investitionen zu bevorzugen. Während einige der befragten Asset Manager bereits einen eigenen grünen Fonds führen, haben andere zumindest obligatorische Zielwerte für grüne Investitionen in ihre Portfolios integriert oder planen dies noch zu tun. Besonderer Wert wird seitens der Investoren auf transparente Dokumentation und Berichterstattung gelegt. Auch externe Bewertungen durch Ratingagenturen erweisen sich als vorteilhaft. Bezüglich höherer Transparenz gibt es bereits einige Bemühungen seitens internationaler Institute, eine standardisierte Berichterstattung zu etablieren. Die Green Bond Impact Reporting Working Group (IRWG) bietet Best-Practice-Lösungen zu angemessenen Reporting Kennzahlen für ausgewählte Kategorien: Erneuerbare Energie, Energieeffizienz, nachhaltige Abwasserentsorgung, nachhaltige Abfallentsorgung, Ressourceneffizienz, nachhaltiger Transport und nachhaltige Gebäude. Diese Best-Practice-Lösungen werden stetig weiterentwickelt und sollen als freiwillige Richtlinien dienen. Werden andere Kennzahlen als angemessener angesehen, kann davon abgewichen werden.

Sustainable Loans und Schuldscheindarlehen

Wie bereits erwähnt, gibt es neben Anleihen auch die Option nachhaltiger Schuldscheindarlehen oder Kredite, die sich gerade bei Unternehmen wachsender Beliebtheit erfreuen. Den ersten grünen Schuldschein im deutschsprachigen Raum emittierte die Nordex SE mit einem Volumen von EUR 550 Mio. in 2016. Seitdem entscheiden sich immer mehr Unternehmen für einen nachhaltigen Schuldschein. Im letzten Jahr lag das Volumen schon deutlich über 2 Mrd. Euro. Neben grünen Schuldscheinen erfreuen sich auch ESG-Schuldscheine wachsender Beliebtheit.

Auch nachhaltige Kredite werden weltweit immer häufiger. Besonders beliebt sind sie derzeit vor allem in Großbritannien, aber auch in Deutschland wächst der Markt stark. Wir erwarten weiteres Wachstum in diesem Bereich in Deutschland und eine ähnliche Entwicklung auch in Österreich, da Unternehmen hier traditionell stärker über Banken finanziert sind. Analog zu den Green Bond Principles hat die Loan Market Association (LMA) in Kooperation mit der ICMA eigene Green Loan Principles für grüne Kredite veröffentlicht, die in ihren Kernkomponenten jenen der Green Bond Principles entsprechen.

Während sich die Green, Social und Sustainability Bonds vor allem im Anleihemarkt durchsetzen, sind ESG-Finanzierungen überwiegend im Kreditbereich vertreten. Gerade in Deutschland trat im letzten Jahr eine Welle an ESG-Krediten auf. Den Start machte Henkel noch im Dezember 2018 mit einer syndizierten Kreditlinie im Gesamtvolumen von EUR 1,5 Mrd. Die Zinskonditionen des Kredites wurden an ein Nachhaltigkeitsrating gekoppelt (ESG-linked Loan). Dieser Transaktion folgten viele weitere, bekannte deutsche Unternehmen (Volumen von mindestens 7,8 Mrd. in 2019). Ein anderes deutsches Vorzeigeunternehmen schloss im Februar 2019 den ersten bilateralen Kreditvertrag mit nachhaltiger Komponente ab.

Die Verknüpfung der Kreditkonditionen an das Nachhaltigkeitsrating ist derzeit nach wie vor der gelebte Standard unter den ESG Transaktionen. Vereinzelt trauten sich Unternehmen aber auch schon, eigens definierte Nachhaltigkeitskomponenten in ihre Kredite einzubauen. Die Herausforderung bei der Definition eigener Kennzahlen liegt darin, passende Indikatoren zu finden, die sowohl von den Wirtschaftsprüfern als auch von allen finanzierenden Banken akzeptiert werden, was sehr großen Unternehmen leichter fällt.

Continental vereinbarte im November letzten Jahres einen revolvierenden Kredit über EUR 4 Mrd. Der Kredit wurde an fünf Kennzahlen gekoppelt: an die Umstellung des externen Strombezugs auf regenerative Quellen, den Anteil von Frauen in Führungspositionen, die Unfall- und Krankheitsrate sowie den Anteil des recycelten Abfalls. Auch ein anderes Industrieunternehmen ging diesen Weg, als es im vergangenen Jahr eine syndizierte Kreditlinie über mehr als EUR 1 Mrd. vereinbarte, deren Zinskonditionen unter anderem von der Treibhausgasemission und dem Frauenanteil in den drei obersten Managementebenen abhängen.

Ob grüne Kredite und Schuldscheindarlehen oder ESG Finanzierungsinstrumente, der Trend nachhaltiger Transaktionen ist jedenfalls auch im privatplatzierten Segment angekommen. Wir gehen davon aus, dass diese Entwicklung weiterhin an Dynamik gewinnen wird.

Vorteile nachhaltiger Finanzierung

Aus Sicht der Independent Capital ergeben sich bei nachhaltigen Finanzierungsinstrumenten vor allem drei interessante Vorteile für das Unternehmen:

1) Ein positiver Marketingeffekt bei Investoren, Eigentümern und Kunden, weil das Unternehmen sich auch auf Finanzierungsseite an der Erreichung gewisser Nachhaltigkeitskriterien oder der Umsetzung entsprechender Projekte messen lässt. Somit wird die Ernsthaftigkeit der Nachhaltigkeitsstrategie unter Beweis gestellt. Außerdem erfahren entsprechende Transaktionen verstärkte Aufmerksamkeit über den Markt hinaus.

Zwei Ansätze sind dabei zu erwägen. Entscheidet sich das Unternehmen für eine projektbezogene, nachhaltige Finanzierung, so bietet sich die Möglichkeit die Aufmerksamkeit der Investoren, Eigentümer, Analysten oder Finanzpresse eben auf diese Projekte bzw. diesen Bereich des Unternehmens zu lenken (z.B. Einsparung Energie, Reduzierung von Ressourcenverbrauch, Entwicklungen mit Bezug zur E-Mobilität, Förderung von Wohnraum, etc.). Entscheidet sich ein Unternehmen für die Verknüpfung der Finanzierung mit einem ESG-Rating, so kommt dem allgemeinen Nachhaltigkeitsrating des Unternehmens als Ganzes mehr Aufmerksamkeit zu. Dabei ist interessant, dass die meisten Ratingagenturen im Rahmen der ESG-Ratings einen Best-in-Class-Ansatz verfolgen, dem Peer-Vergleich somit großes Gewicht zukommt. Wichtig ist also, dass das entsprechende Unternehmen nachhaltiger agiert als seine Mitbewerber, selbst wenn die Branche selbst, von einigen Ausschlussfaktoren abgesehen, nicht per se als besonders nachhaltig wahrgenommen wird.

2) Einen klaren Vorteil nachhaltiger Finanzierungen sehen wir in der Möglichkeit für Unternehmen, ihre bestehende Investorenbasis auszuweiten. Durch nachhaltige Finanzierungsinstrumente wird die Aufmerksamkeit einer neuen Investorenbasis gewonnen, wodurch die Abhängigkeit von bestehenden Investoren potentiell reduziert und das mögliche Finanzierungsvolumen erhöht wird. Das Unternehmen gewinnt so Zugang zu ausschließlich nachhaltigen Investoren, aber auch zu neuen klassischen Investoren, die aber im Nachhaltigkeitsbereich eventuell andere Kriterien (wie Umsatz, Volumen etc.) anwenden, als im klassischen Finanzierungsbereich. Besonders zu beachten ist der schon oben erwähnte First-Mover-Advantage. Aufgrund risikotechnischer Überlegungen, sind Investoren besonders an der Erschließung neuer Branchen für die nachhaltige Finanzierung interessiert.

3) Erfahrung mit und Präsenz im Sustainable Finance Segment wird sich als wichtiger Vorteil erweisen, wenn Volumina und Bedeutung dieses Segments weiterhin (wie erwartet) steigen. In dem noch jungen Segment ist es aktuell deutlich leichter für Unternehmen sich zu etablieren. Markt und Strukturen sind noch im Aufbau und so besteht noch die Möglichkeit diese zu beeinflussen bzw. den eignen Bedürfnisse anzupassen, wie der Fall der Continental AG zeigt, die eine Finanzierung an Ihren eigenen internen Nachhaltigkeits-KPIs ausrichten konnte.

Die Erwartung preislicher Vorteile sollte aktuell allerdings nicht der wesentliche Faktor bei der Entscheidung für eine nachhaltige Finanzierung sein, denn diese scheinen auf Basis aktueller Erkenntnisse eher gering zu sein. Eine Studie der Climate Bonds Initiative zeigt Indizien für geringe Preisvorteile, die Anzahl der untersuchten Anleihen ist allerdings relativ niedrig und beschränkt sich auf Emissionen von Staaten und einigen großen Unternehmen. Die Stellungnahme der ICMA zu diesem Thema ist, dass grüne Emissionen im Schnitt zu bisherigen Marktpreisen emittiert werden. Während sich bei einigen Transaktionen Preisvorteile innerhalb einer normalen Schwankungsbreite des Marktes erkennen lassen, findet man diese bei anderen Transaktionen nicht wieder. Schaut man auf nachhaltige Finanzierungen die ein Margen-Grid vorsehen, das sich auf die Erreichung der vereinbarten Nachhaltigkeitsparameter oder ein ESG-Rating bezieht, so ergibt sich hier meist ein Preisvorteil von 2-3 Basispunkten.

Zu beachten ist außerdem, dass mit einer nachhaltigen Emission auch höhere Kosten verbunden sind. Eventuell ist ein Nachhaltigkeitsrating, die Veröffentlichung eines Frameworks oder die Second-Party Opinion einer externen Ratingagentur erforderlich und jährliche Berichterstattungen zu spezifischen Kennzahlen können zusätzlichen Aufwand schaffen. Dennoch ist es unserer Meinung nach nicht unwahrscheinlich, dass durch einen weiter steigenden Trend in Richtung nachhaltiger Investments und regulatorische Entwicklungen, in Zukunft Preisvorteile entstehen könnten.

COVID 19 und Sustainable Finance

Während das steigende Bewusstsein im Zusammenhang mit Umwelt- und Klimafragen zu einem drastischen Anstieg von Green- und ESG Bonds führte, war diese Entwicklung für Social Bonds bisher noch weniger stark spürbar. Durch die derzeitige COVID 19 Krise gewinnen Social Bonds allerdings zunehmend an Relevanz. Die ICMA erklärt hierzu, dass COVID 19 und seine Auswirkungen unbestreitbare soziale Relevanz haben. Projekte, die einen positiven Nutzen in diesem Zusammenhang anstreben, wie zum Beispiel Forschungs- und Entwicklungsarbeiten für COVID 19 Tests oder symptommildernde Medikamente sowie Projekte zur Entwicklung oder Adaption von Maschinen, welche zur Herstellung derzeit mangelnder Hygieneprodukte dienen, wären somit für eine Social Bond Emission qualifiziert, solange sie mit den Social Bond Principles vereinbar sind. Dies gilt auch für Projekte, die zur Unterstützung von KMUs dienen, welchen durch die Krise einen Schaden erleiden oder Projekte die Hilfestellung für Personen bieten, welche ihren Arbeitsplatz als Folge der Krise verlieren.

Empfehlung von Independent Capital

Sustainable Finance wird aus unserer Sicht sicherlich ein großes Thema der nächsten Jahre werden. Es kann für Unternehmen sinnvoll sein, entsprechende Instrumente frühzeitig in die Überlegungen zur eigenen Finanzierungsstrategie aufzunehmen. Independent Capital steht Ihnen dabei sehr gerne mit seiner Expertise und seinem Netzwerk zur Verfügung. Auch wenn Preisvorteile aktuell nicht immer gegeben bzw. noch überschaubar sind, bietet eine frühe Besetzung des Themas doch wesentliche Vorteile. Neben der Ausweitung und Diversifizierung der Investorenbasis, insbesondere wenn man einen First-Mover-Advantage in der eigenen Branche nutzen kann, ist die Marketingwirkung gegenüber allen Stakeholdern nicht zu unterschätzen. Will man sich dem Thema nähern, empfehlen wir als ersten Schritt eine Evaluierung durchzuführen, welche positiven Nachhaltigkeitseffekte umgesetzt werden können, welche unternehmensinternen Maßnahmen dazu erforderlich sind und welche Ziele mit einer nachhaltigen Finanzierung primär verfolgt werden sollen. In weiterer Folge sind dann das passende Finanzierungsinstrument und die entsprechende Platzierungsstrategie zu wählen. Auch das Einbeziehen einer externen Ratingagentur sollte erwogen werden.

Independent Capital begleitet Sie gerne bei Ihrer ersten/nächsten nachhaltigen Finanzierung. In unserer Querschnittsfunktion im Markt haben wir die nötige Erfahrung und den notwendigen Überblick, um Sie im gesamten Prozess, von der Auswahl des geeigneten Instruments sowie der Ratingagentur bis zum Umsetzen der Transaktion, optimal zu unterstützen. Unsere langjährige Erfahrung und unser breites Netzwerk schaffen dabei zusätzlichen Nutzen für Ihre Transaktion. Wir freuen uns auf die Zusammenarbeit!

Im Zusammenhang mit diesem Newsletter sind wir an einem Feedback unserer Geschäftspartner und Kunden interessiert. Ihre Kommentare sind unter office@independentcapital.at willkommen.

Disclaimer

Dieser Newsletter und die darin enthaltenen Informationen sowie alle sonstigen Dokumente und Erklärungen (gemeinsam der „Newsletter“) sind ausschließlich zu Ihrer Information bestimmt, und Independent Capital fordert zu keinen Maßnahmen aufgrund dieses Newsletters auf. Der Newsletter stellt keine Empfehlung seitens oder hinsichtlich Independent Capital dar. Die hierin abgegebenen Auffassungen stellen nicht ausschließlich die Meinung von Independent Capital dar. Der Newsletter wurde aufgrund von Informationen erstellt, die Independent Capital für zuverlässig hält, doch sichert Independent Capital weder ausdrücklich noch stillschweigend die Richtigkeit, Vollständigkeit und Eignung für einen bestimmten Zweck zu, und sie sollte als solche auch nicht herangezogen werden. Der vorliegende Newsletter darf ohne vorherige schriftliche Zustimmung von Independent Capital weder insgesamt noch in Teilen kopiert, verteilt, weitergegeben oder anderweitig direkt oder indirekt von einem Empfänger an einen fremden Dritten übermittelt werden. Die Inhalte unterliegen einer Verschwiegenheitsverpflichtung.

Impressum: Independent Capital GmbH, 1010 Wien, Singerstraße 2,

T +43 1 532 3100, E office@independentcapital.at

Geschäftsführung: Christian Büttner, Leonhard Fragner, Alexander Krings, Reno Kroboth

Firmenbuchnummer: FN 356329p

Copyright: Independent Capital GmbH, www.independentcapital.at