Sehr geehrte Geschäftspartner! Liebe Kunden!

Viele Start-ups sind aus den Kinderschuhen gewachsen, sie haben nun die Chance mit ihrem Geschäftsmodell zu expandieren. Bei einem Blick in den Markt fällt auf, dass es zurzeit nicht einfach ist, die notwendige Expansionsfinanzierung zu beschaffen. Wir haben uns über den Sommer intensiv mit der Frage auseinandergesetzt, wie man österreichische Wachstumsunternehmen finanziert, jetzt möchten wir unsere praktischen Erfahrungen im Markt in diesem Newsletter mit Ihnen teilen.

Wachstumsfinanzierung nach der Start-up Phase

Die Schritte zur Marktreife eines Produkts oder die Erschließung internationaler Märkte sind für ein sich entwickelndes Unternehmen in der Regel mit hohen Kosten verbunden. Besonders junge Unternehmen, die gerade erst die Start-up Phase hinter sich gelassen haben, können diese entscheidenden Ausgaben nicht über Bankkredite finanzieren, da die notwendige Stellung von Sicherheiten häufig nicht erfüllt werden kann. Auch der Zugang zum Kapitalmarkt bleibt aufgrund des geringen Volumens sowie den damit verbundenen Kosten verschlossen. Es bleibt daher oft nur die Ansprache alternativer Kapitalgeber, wobei aus einer Vielzahl von Finanzierungsformen eine passende gewählt werden muss.

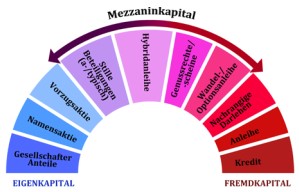

Die Finanzierungsformen

Zur Beschaffung von Eigenkapital muss das Unternehmen einen Investor von dem Geschäftsmodell und dem zu erwartenden Unternehmenswertzuwachs durch eine Equity Story überzeugen. Bei

Fremdkapital hingegen steht die Rückzahlungsfähigkeit innerhalb einer fixen Periode im Vordergrund. Die Auswahl eines konkreten Finanzierungsinstruments hängt in beiden Fällen unter anderem von deren Platzierbarkeit, der Cashflowstärke, der Bereitschaft der Alteigentümer, Anteile und Stimmrechte abzugeben, der Unternehmensstrategie sowie der Risikostruktur ab.

Durch die Aufnahme von Eigenkapital wird der Investor, je nach Höhe seiner Anteile, in Entscheidungen des Unternehmens mit eingebunden und erhält gewisse Kontrollrechte. Dem Unternehmen steht das Kapital zeitlich unbegrenzt zur Verfügung, statt einem fixen Zinssatz wird der Investor aliquot am Gewinn und Zuwachs des Unternehmenswerts beteiligt. Im Konkursfall des Unternehmens trägt der Eigenkapitalgeber das größte Risiko, da seine Ansprüche als letztes bedient werden.

Bei reinem Fremdkapital hingegen wird die Geschäftsführung nicht beeinflusst, das Recht des Investors ist auf termingerechte Tilgung und Zinszahlung beschränkt. Weiters werden durch Nebenbedingungen in den Verträgen wie zu stellende Sicherheiten, Einschuldungsverbote, Negative Pledge, Financial Covenants, etc., die unternehmerische Freiheit über die Laufzeit eingeschränkt. Die Aufnahme von Fremdkapital setzt jedenfalls ausreichende Vermögenswerte auf der Aktivseite der Bilanz und einen Risikopuffer in Form von Eigenkapital auf der Passivseite sowie eine positive Cashflowplanung voraus, aus der die Forderungen im Insolvenzfall befriedigt werden können.

Es besteht auch die Möglichkeit, dass die strategische Ausrichtung des Unternehmens durch eine Mischform aus Eigen- und Fremdkapital am besten ergänzt wird: Mezzaninkapital. Je nach Finanzierungsinstrument werden Eigenschaften von Eigen- und Fremdkapital unterschiedlich kombiniert. Mit Mezzaninkapital ergibt sich die Möglichkeit, das Eigenkapital in der Bilanz zu erhöhen, bei eingeschränktem Einfluss der Kapitalgeber. Der Investor wird dafür mit einer erhöhten Rendite kompensiert. Bei Mezzanin- bzw. Hybridkapitalinstrumenten erfolgt, je nach Aus-

stattung, eine mehr oder weniger hohe Anrechnung zum Eigenkapital. Wandel- und Optionsscheine werden bis zur Wandlung / Ziehung der Option als Fremdkapital verbucht, ehe sie zu Eigenkapital gewandelt werden.

Investoren

In dem momentan historisch tiefen Zinsumfeld wagen zunehmend Kapitalgeber wie Family Offices und Stiftungen die eher risikoreiche Finanzierung von Wachstumsunternehmen. Sie investieren in der Regel in Unternehmen, die dem Stiftungszweck oder dem Stifter bzw. den Kenntnissen der Familie selbst nahe stehen und streben ein eher langfristiges Engagement an. Auch Private Equity, Venture Capital Gesellschaften und internationale Business Angel kommen als Kapitalgeber in Frage. Sie beeinflussen durch einem Mehrheitsanteil meist aktiv die Geschäftsführung. Dabei streben in der Regel einen erfolgreichen Ausstieg nach zwei bis drei Jahren an. Asset Manager und Funds investieren vor allem mithilfe strukturierter Produkte diversifiziert in Wachstumsunternehmen, die Geschäftsführung wird meistens nicht aktiv beeinflusst, die jeweilige Branche steht nicht unbedingt als Auswahlkriterium im Vordergrund.

Strategieentwicklung

Unternehmen drücken durch Assets in Kombination mit einem Geschäftsmodell eine Renditeerwartung im Businessplan aus. Um die dazu benötigte Finanzierung zielgerichtet aufstellen zu können, muss das Unternehmensinteresse klar definiert werden. Es bildet sich aus dem Konsens der Gesellschafterinteressen, der Wahrnehmung des Managements von der Marktsituation und den daraus resultierenden, erkannten Marktchancen sowie der Bereitschaft, diese nutzen zu wollen bzw. der subjektiven Einschätzung der Fähigkeit, dieses tun zu können. Diese Erkenntnisse können in offenen Diskussionsprozessen zwischen allen Beteiligten sowie mit einer ehrlichen SWOT Analyse des Geschäftsmodells erarbeitet werden. Dieser Prozess kann durch einen objektiven Berater unterstützt werden, damit sich eine eher objektive Risiko- sowie eine zukünftig angestrebte Finanzstruktur des Unternehmens herauskristallisiert. Im Zuge dessen kann auch Synergiepotential durch einen neuen strategischen Partner aufgezeigt werden. Basierend auf diesen Erkenntnissen wird eine Strategie entwickelt, die den Finanzbedarf und die Risikostruktur des Unternehmens abbildet. Dadurch können passende Finanzierungsinstrumente skizziert und strategisch sinnvolle Partner definiert werden. Durch das Festlegen einer klaren Unternehmenslinie wird ein sicheres, zielgerichtetes Auftreten gegenüber potentiellen Neuinvestoren ermöglicht. Der Businessplan wird analog dieser Strategie erstellt und seine Einhaltung wird laufend überwacht.

Assets

Das Kernasset von Wachstumsunternehmen besteht hauptsächlich aus einem nachhaltigen, zukunftsträchtigen und skalierbaren Geschäftsmodell, wobei je nach Branche, Marken und Produktionsverfahren durch Patente geschützt sein sollten. Zusätzlich ist ein Track Record, der von einem fähigen Managementteam zeugt, hilfreich. Weiteres sind bereits existierende Kundenbeziehungen und die bereits erfolgte Penetration der definierten Zielmärkte sowie das Netzwerk des Unternehmens wichtige Faktoren, die gut präsentiert bei Investoren Vertrauen schaffen können. Die daraus entstehende Renditeerwartung wird in einem Businessplan in die Zukunft weiter geführt und quantifiziert.

Kernstück Businessplan

Der Businessplan zeigt dem Investor wie sich ein Engagement nach Einschätzung von Management und Eigentümern in Zahlen ausgedrückt entwickeln wird. Die Plausibilisierung der Planung durch namenhafte Wirtschaftsprüfer sowie ein positiver Track Record hinsichtlich der ursprünglichen Geschäftszahlen sind einfache Möglichkeiten um ein hohes Maß an Glaubwürdigkeit zu erreichen. Die Planung selbst soll selbstbewusst Investmentchancen aufzeigen, dabei jedoch nachvollziehbar sein. Zur Ansprache von Eigenkapitalinvestoren sollte die potentielle Steigerung des Unternehmenswertes besonders hervorgehoben werden. Für Fremdkapitalinvestoren sollte die Deckung der Zinsen und die Gewährleistung der Rückzahlungsfähigkeit durch positive Cashflows im Mittelpunkt stehen. IFRS Accounting ist nicht nur eine Voraussetzung für prosketpflichtige Kapitalmarkttransaktionen, es erleichtert darüber hinaus die Ansprache internationaler Investoren.

Ablauf einer Transaktion

Der Strategie entsprechend wird eine Shortlist potentieller Investoren bzw. strategischer Partner und Instrumente erstellt, ehe die Vorbereitung einer Transaktion mit Independent Capital beginnt.

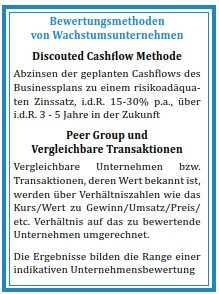

1.) Nach kritischer Durchleuchtung und Feedback zur Strategie folgt eine Sichtung und Aufbereitung des Zahlenwerks sowie einer Risikoanalyse des Geschäftsmodells bzw. dessen Umfeld. Daraus ergibt sich ein Rahmen, in dem sich eine Unternehmensbewertung aus Sicht externer Investoren abspielt. (Siehe Kasten)

2.) Diese Erkenntnisse, sowie die damit verbundenen Erwartungen werden kompakt in einem Teaser und ausführlicher in einer Investorenpräsentation in der Sprache des Kapitalmarkts zusammengefasst. Der Teaser wird ausgewählten potentiellen Investoren gegeben. Interessiert sich ein Investor für die darin präsentierte Investmentstory, wird die Investorenpräsentation auf vertraulicher Basis nachgereicht, offene Fragen werden beantwortet.

3.) Konnte die Präsentation überzeugen, folgt ein Management Meeting. Der Investor macht sich vor Ort ein Bild von dem Unternehmen, besichtigt die Unternehmenszentrale, eventuell Produktionsanlagen, spricht mit dem Management und überzeugt sich von dem Potential des Businessplans durch seinen persönlichen Eindruck.

4.) Es folgt eine rechtliche und wirtschaftliche Due Diligence: Rechtsanwälte prüfen sämtliche Verträge des Unternehmens, ein Wirtschaftsprüfer des Investors rechnet basierend auf dem Businessplans verschiedene Szenarien durch. Weiters schätzen, falls erforderlich, Sachverständige technische Risiken ab. Sofern keine „böse Überraschung“ entdeckt wird, erstellt der Investor anhand dieser Erkenntnisse ein Investmentproposal, welches Risiken und verhandlungstaktische Elemente beinhaltet.

5.) Basierend auf den Informationen, die sich beide Seiten erarbeitet haben, folgen Verhandlungen über die konkrete Ausgestaltung der Finanzierung, den Preis bzw. deren Höhe. Dabei steht die Quantifizierung von Mitspracherechten, Anteilen, Zinsen, Tilgung und weiteren Incentivierungsvarianten wie z.B. Nachbesserungsrechte, Nachschusspflichten oder Sonderdividenden im Vordergrund. bevor die Transaktion endgültig dokumentiert und anschließend abgeschlossen wird. Die Dauer des gesamten Prozesses hängt unter anderem von der Situation im Markt, dem gewählten Instrument, der Komplexität des Unternehmens und der Fähigkeit des Managements ab schnell Informationen bereitzustellen. Ein Zeitraum von 3 Monaten bis zum Closing der Transaktion gilt unserer Erfahrung nach als Untergrenze.

Beitrag von Independent Capital

Die Kombination aus einem umfangreichen Netzwerk, dem Wissen um Entscheidungsstrukturen bei Investoren und einer starken Präsenz im Dealflow wurde als Erfolgsrezept bestätigt und hat neben Transaktionssicherheit auch zu überdurchschnittlich guten Konditionen bei Transaktionen von Kunden von Independent Capital geführt. Darüber hinaus haben unsere Wachstumskunden auf lange Sicht einen verlässlichen Partner in sämtlichen Fragen der Unternehmensfinanzierung gewonnen. Independent Capital hat bereits mehrere Wachstumsfinanzierungen durch österreichische und internationale Kapitalgeber begleitet.